Этот термин – замещение облигаций, замещающие бонды, в последние месяцы активно на слуху на российском фондовом рынке, между брокерами, управляющими, их клиентами, и в среде российских инвесторов. Тема довольно актуальная, некоторые российские брокеры даже предлагают замещающие облигации, как очень неплохой способ заработка на рынке. Мы вкратце уже писали о том, что это такое – замещающие облигации, но людей продолжает волновать эта тема, поступают вопросы, так что придется разобрать эту тему подробно.

Итак, давайте разбираться. Сначала поясним, откуда идет история этого вопроса. Напомним, что весной волна объявленных России западных санкций привела к тому, что что под эти санкции попал Национальный Расчетный Депозитарий (НРД)- депозитарная российская организация, через которую множество (но не все!) российских инвесторов приобретали в том числе и российские еврооблигации, выпускавшиеся Россией и российскими компаниями в иностранных валютах. Европейский депозитарий Euroclear, который является головным депозитарием по этим облигациям, куда все эмитенты облигаций обычно перечисляют все платежи по своим бумагам, прекратил выплаты по российским евробондам тем владельцам, права которых учитываются через НРД. С тех пор счета НРД в Euroclear заблокированы, так называемый «мост» «Euroclear- НРД» перестал работать. Таким образом, вадельцы российских еврооблигаций, чьи права учитываются в Euroclear через НРД, не получают ничего по своим облигациям, и не могут их продать. Тут сразу нужно отметить, что те российские владельцы, которые покупали облигации с окончательным хранением в Euroclear НЕ ЧЕРЕЗ НРД, а через депозитарии западных банков (такие есть, их немало), либо через другие российские депозитарии (и такие есть ), продолжают получать купонные платежи, но только в том случае, если эмитент таких облигаций не попал под уже персональные санкции против него самого. По облигациям санкционных эмитентов (таких как РЖД, Алроса, Северсталь, Совкомфлот, ММК и др.) даже такиевладельцы не получают никаких платежей. В общем, с момента, когда весной началась эта история с блокировкой счетов НРД в Euroclear, в России было принято довольно много законодательных актов ( в основном это указы Президента РФ), предполагающих разные варианты платежей по владельцам российских еврооблигаций, как покупавших их через НРД, так и не через НРД. На рис.1 приведена примерная

схема платежей по российским еврооблигациям, которая, по нашему мнению, является актуальной на данный момент.

Рис.1 Актуальная схема платежей по еврооблигациям российских эмитентов

Как мы видим исходя из схемы на рис.1 , практически по всем категориям инвесторов в российские еврооблигации налажены какие-то пути выплат. Единственной по –настоящему обделенной категорией инвесторов являются владельцы облигаций санкционных эмитентов, покупавшие в свое время эти облигации не через НРД и не через другие российские депозитарии, а полностью через западную инфраструктуру . Они пока никакими путями не могут получать причитающиеся им платежи. На схеме показано, что реальным для этой категории инвесторов был бы выпуск санкционными эмитентами так называемых замещающих облигаций. Но пока закон не обязывает выпускать такие облигации, это решение оставлено на усмотрение эмитента. Но это уже несколько другая тема, нас в этой схеме должен сейчас волновать вопрос: «А что же это такое - «замещающие облигации»?

Термин «замещающая облигация» появился летом текущего года, после принятия ряда нормативных актов , а именно – Указа Президента №430 от 5 июля 2022 г. и закона №292-ФЗ от 14 июля 2022г., которые разрешали эмитентам выпуск таких облигаций. Суть этих облигаций состоит в том, что эмитент выпускает ускоренном режиме (без регистрации проспекта эмиссии) облигации, параметры которой (срок обращения, номинальная стоимость, размер и периодичность выплаты купонов и т.д.) полностью соответствуют той еврооблигации, которую он заменяет. Разница состоит в том, что и купоны и погашение этой замещающей облигации происходит в российских рублях по рыночному курсу рубля к той недружественной валюте (доллар США, Евро, Британский фунт), в которой выпущена та исходная облигация, которую она замещает. Важно также то, что все платежи осуществляются владельцу исходной облигации полностью в российской инфраструктуре, в НРД, и новая, замещающая облигация начинает торговаться на Московской Бирже. Очень важно также то, что по закону выпускаемые замещающие облигации могут заменять только те облигации, которые учитываются в низовых российских депозитариях. Это в первую очередь НРД, и некоторые другие российские депозитарии, о которых речь ниже. В отношении тех облигаций, которые учитываются в иностранных депозитариях, замещение происходить не может. Это крайне важный момент. А вот владелец еврооблигации, купивший ее ранее с учетом в НРД, от замещения этой облигации только выигрывает.

Он получает вместо этой старой облигации, которая лежит мертвым грузом (он ведь не может даже продать ее!), новую, аналогичную старой по всем параметрам, с той лишь разницей, что все платежи происходят в рублях с привязкой к курсу той недружественной валюты, в которой была выпущена изначальная облигация. Зато эту новую, замещающую облигацию, можно легко можно продать уже на так называемом «внутреннем» рынке на Московской бирже. Ведь теперь уже эта замещающая облигация полностью в российской инфраструктуре: головным депозитарием теперь является российский НРД, бумага торгуется на Московской бирже. Замещение в целом выгодно и эмитенту, ведь 430-й указ Президента РФ обязал эмитентов рассчитываться с инвесторами двумя способами на выбор (смотрим схему на рис.1выше):

Платежи в рублях инвестору на счет «Депо» в НРД

Через выпуск замещающей облигации

Но если эмитент выбрал первый вариант, и платит инвестору в рублях на его счет «Депо» в НРД, это ведь не отменяет тех официальных купонных платежей в иностранной валюте, которые он регулярно перечисляет в Euroclear. Другое дело, что эти валютные платежи до счета этого же инвестора в Euroclear не доходят, об этом уже говорили выше. Выпуск же новой замещающей облигации НРД происходит параллельно с аннулированием старой. В результате эмитент платит уже только по новой замещающей облигации в рублях.

Теперь о торговле и ценах. Исторически существовал единый рынок по еврооблигациям (и не только российским), как для инвесторов с хранением бумаг через НРД и другими российскими депозитариями, так и с хранением непосредственно в Euroclear . Но после блокировки счетов в НРД и приостановки действия «моста» НРД-Euroclear этот рынок фактически разделился на две изолированные торговые площадки. На площадке с расчетами через Euroclear в основном российскими облигациями торгуют нерезиденты, в том числе из недружественных стран. Понятно, что в основном они стремятся продать российские еврооблигации, поскольку на данный момент эти бумаги фактически обладают «мусорным» рейтингом, да и вообще все российские активы являются на данный момент «токсичными». Поэтому цены там очень низкие. С другой стороны, уже с весны текущего года вполне сформировался так сказать «местный» рынок наших российских еврооблигаций, где торговля ведется «внтури НРД», то есть в чисто российском контуре , переход прав собственности по сделкам происходит внутри НРД.

Торговля тут ведется уже без санкционного риска, риска неплатежей и заморозки счетов, полностью в российской инфраструктуре. Поэтому цены на этом «внутреннем» рынке будут конечно значительно выше, чем на «внешней» площадке с расчетами через Euroclear. Таким образом цена на замещающую облигацию после ее выхода на торги на Московской Бирже будет выше, чем у той изначальной облигации, которую она замещает. Цены весной-летом различались в разы , да и сейчас разница в ценах очень существенная . Например, облигации Газпрома, выпуск 34, в начале ноября текущего года эти облигации котировались на «внешнем» рынке через Euroclear примерно по 50% от номинальной стоимости. Совсем недавно этот выпуск был замещен, и теперь новые облигации, которые их заместили , стоят на «внутреннем» рынке внутри НРД примерно 100-102% от номинала. Конечно, далеко не по всем облигациям наблюдается такая разница в ценах. Но как минимум, можно говорить о разнице в 20-30% между ценами на «внешнем» и «внутреннем» рынке российских еврооблигаций.

Теперь о том, можно ли как –то поучаствовать и заработать на этой колоссальной разнице в ценах. Некоторые российские брокеры предлагают схему, которая позволяет, как это звучит в рекламных презентациях, « заработать на разнице цен по российским еврооблигациям между «внешним» и «внутренним» рынком порядка 20-30%». На первый взгляд, может показаться, что тут речь идет об арбитражных сделках. Ведь и на «внутреннем» рынке торгуются не только новые, замещающие облигации, но и те же самые, старые выпуски российских еврооблигаций. И цены на них тоже гораздо выше, чем на «внешнем» рынке, с расчетами через Euroclear. Поэтому, исходя из этих рекламных презентаций , может показаться, что брокер каким то «волшебным» способом дает возможность своему клиенту покупать облигацию «на внешке» через Euroclear, и тут же продавать ее на 20-30% дороже на «внутреннем» рынке на Мосбирже. По крайней мере, именно так неподготовленному человеку видится эта схема. Но, как можно догадаться, при подробном изучении выясняется, что имеется в виду схема «покупка какой-либо российской еврооблигации через Euroclear с расчетом на будущее замещение этих облигаций эмитентом, далее участие в процедуре замещения , а после получения новой замещающей облигации – продажа ее на «внутреннем» рынке на Мосбирже с расчетами внутри НРД. Но тут, как говорится, возникает много нюансов и вопросов.

Например, каким образом российский брокер умудряется покупать для своего клиента облигацию на «внешнем» рынке через Euroclear, минуя НРД, как нижестоящий депозитарий ? Ответ прост: такое может далеко не каждый российский брокер , а только тот, который сам, либо какая то дочерняя его структура , имеет прямой счет «депо» в Euroclear. Если вспомнить о тех российских брокерах, о которых шла речь выше, то они имеют либо имеет кипрскую «дочку», которая имеет непосредственно счет «депо» в Euroclear, либо казахскую, либо как вариант , промежуточного армянского бркокера. То есть, у вас счет «депо» в депозитарии российского брокера, далее следует «прокладка» (например кипрская или казахская, или армянская), а уже у нее счет «депо» в Euroclear. Вы покупаете еврооблигацию с хранением в низовом российском депозитарии , но не в НРД, а в депозитарии вашего российского брокера. А дает ли такая покупка возможность участвовать в процедуре замещения, спросите Вы? Как ни странно, дает. Мы выше упоминали выше, что и президентский указ 430 и 292-й закон позволяют замещать не только бумаги, хранящиеся у россиян в НРД, но и в любых других депозитариях с российской юрисдикцией. Так что тут все законно и правильно. Но процедура замещения тут будет чуть сложнее с точки зрения ее организации: эмитент при этом выбирает «агента по замещению», которым и будет Ваш брокер. Технически он становится владельцем «старых» облигаций, а Вы, как клиент, получаете уже новую локальную, замещающую облигацию уже в НРД. Тут тоже нет никаких проблем , но возможно сам процесс замещения продлится для вас дольше. Но вот время то и главное в этой схеме, получается, никакой моментальной перепродажи бумаги на 20 , а то и все 50% не получается. Должно пройти время, после того, как вы приняли участие в замещении, прежде чем вы сможете продать новую бумагу через НРД. Но это еще не все риски в этой схеме. Остановимся подробнее на всех подводных камнях этой схемы заработка:

Как происходит сам процесс замещения? Эмитент, как правило, объявляет заранее о том, что хотел бы начать процесс замещения. Как правило, он это делает за несколько недель до выплаты ближайшего купона. После объявления о планах на замещение какого-либо выпуска эмитент обязан запустить процедуру согласования с владельцами облигаций условий эмиссии. Согласование – это заочное голосование владельцев. Теоретически, инвесторы могут и не проголосовать за изменение условий эмиссии. Так, например, было реально при объявлении о замещении бумаг Газпрома 34-й серии. Пришлось проводить повторное голосование, и все таки процедура была одобрена инвесторами. А если вы, например , купили облигации через Euroclear «под замещение» заранее , не дожидаясь объявления о начале замещения и до одобрения этой процедуры голосованием владельцев – то это уже Ваш риск. Если же вы дожидаетесь прохождения всех формальностей – то тогда Вы уже скорее всего, купите эту облигацию «под замещение» уже дороже. Эмитент банально может не успеть пройти процесс одобрения

голосованием среди владельцев перед очередным купоном, и в итоге отложить процедуру замещения до следующего купона, а это как минимум полгода. Все это время вы вынуждены будете держать исходную облигацию, то есть, Ваша доходность от этой схемы будет уже непрогнозируемой.

Эмитент в принципе, даже после объявления о желании сделать замещение своих облигаций, может передумать. И это тоже Ваш риск.

Процедура замещения происходит только один раз. То есть, бессмысленно покупать через Euroclear облигации, по которым процедура замещения уже прошла. И тут главное, не ошибиться в выборе исходных облигаций, которые потом вы планируете заместить новыми и на этом неплохо заработать. Например, Газпром провел процедуры замещения по своим еврооблигациям уже трех выпусков: 27-му и 34-му выпуску в долларах США, а также по 34-му выпуску в британских фунтах. Но они продолжают обращаться на «внешнем» рынке с расчетами через Euroclear. Поэтому, надо быть крайне внимательным, отбирая облигации под будущее замещение. К тому же, продать потом неудачно выбранную бумагу через Euroclear будет непросто, там неликвидный рынок с преобладанием продавцов, так что однозначно будут потери в цене по сравнению с ценой покупки.

Купив случайно « не ту» облигацию и не попав под процедуру замещения, Вам не стоит так уж сильно расстраиваться. Российские компании и далее будут увеличивать объемы выпуска замещающих облигаций, и вполне вероятно, вам в будущем удаться поучаствовать в «дозамещении» того выпуска, кjторый вы купили. Да и в конце концов, ведь Вы купили их не через НРД, а через российский депозитарий Вашего брокера, а значит – Euroclear будет выплачивать Вам купоны, перечисляемые эмитентом и проведет в свое время погашение бумаги. Ведь блокированы только счета НРД в Euroclear. В итоге Вы получите достойное вознаграждение за свои риски, ведь доходности российских еврооблигаций при покупке «на внешнем рынке» через Euroclear очень высокие. Но нужно все же помнить, что не исключена вероятность наложения санкций и блокировки счетов и этих российских депозитариев в Euroclear, ведь и в Европе все прекрасно знают, что за кипрскими, казахскими и прочими «дочками» стоят низовые российские депозитарии. Тут просто нужно отдавать себе отчет, в каком мире мы нынче живем…

Особенно осторожно стоит подходить к выбору облигаций под замещение среди санкционных эмитентов, а таких тоже немало: РЖД, Алроса, Северсталь, ММК, Совкомфлот и другие. Нужно точно знать, что именно этот выпуск будет подлежать замещению, и что вы успеете попасть под процедуру этого замещения. Если вы же по каким-то причинам купите не тот выпуск, который планируется заместить, то в этом случае вы уже не будете получать купоны по таким облигациям и погашение их тоже будет проблематичным. Конечно, такие бумаги стоят совсем дешево на «внешнем» рынке, доходности колоссальные, но на то они и низкие цены, что в таких бумагах все под большущим вопросом…

Все вышеперечисленные риски в основном связаны с эмитентом и неправильным выбором облигаций для участия в замещении. Но есть и некоторые другие инфраструктурные риски. Например, если вы покупаете облигацию «впритык» к дате окончания участия в замещении, есть шанс риск того, что купленную облигацию Вам будут долго зачислять на счет, и в итоге Вы не попадете под замещение. Это тоже надо учитывать.

Есть также теоретический риск не успеть поучаствовать в замещении по законодательным причинам. Пока действующий закон разрешает российским эмитентам до 31.12.2022 размещать новые облигации для замещения старых еврооблигаций по упрощенной схеме (без регистрации нового проспекта эмиссии). Поправки к действующей редакции закона, продляющие его действие до 31.12.2023, уже готовы к принятию, но пока этого не произошло. Поэтому риск пока остается. Вообще, судя по действиям например Газпрома, который планомерно начал замещать свои еврооблигации, и действиям других эмитентов (Лукойл, Совкомфлот, ГК ПИК, Металлоинвест, Совкомбанк), российские компании явно идут по пути постепенного замещения своих еврооблигаций облигациями полностью в российской инфраструктуре, так что очень вероятно, что действие закона будет продлено.

Покупка российских валютных еврооблигаций на «внешнем» рынке в Euroclear c использованием российских низовых депозитариев российских же брокеров предполагает использование рублей. А это означает, что пока вы не обменяли купленную вами валютную облигацию на замещающую ее рублевую – вы несете валютный риск. Если рубль за время до окончания замещения укрепится по отношению к той валюте, в которой номинирована исходная еврооблигация, которую вы купили – это будет снижать вашу итоговую доходность.Теперь перейдем к вопросу о том, какие же облигации стоит покупать для последующего участия в замещении. Всего под действие закона о замещении теоретически попадает порядка 100 выпусков российских евробондов от 30-40 российских компаний. Выше уже было сказано, что наиболее активен в этом отношении Газпром, у которого в обращении 25 выпусков евробондов. Эта компания не находится под санкциями, что тоже очень хорошо, в случае какой то неудачи с замещением пот крайней мере вы будете исправно получать купоны через Euroclear. Но среди евробондов Газпрома есть разные бумаги. Есть облигации, выпущенные компанией GAZ-Capital, дочерней SPV-компанией. Именно эти облигации Газпром сейчас активно замещает рублевыми облигациями. Но есть также еврооблигации,

выпущенные другой SPV-«дочкой» Газпрома: GAZ-Finance. Это прежде всего бессрочные облигации (облигации серий «perpetual», или так называемые «перпы»). Пока по ним Газпром не спешит объявлять

замещение, поэтому они на «внешнем» рынке стоят дешевле. Скорее всего, по «перпам» тоже в будущем произойдет замещение, но пока лучше подождать с покупкой этих облигаций. В данный

момент уже произошло замещение по 3-м выпускам евробондов GAZ-Finance:

Это означает, что покупать эти облигации через Euroclear именно под замещение не стоит, это бессмысленно. Но облигации, которыми были замещены эти бонды, теперь торгуются на Московской бирже и представляют довольно интересные для новых инвесторов облигации, номинированные в иностранной валюте, но с расчетами по курсу рубля полностью через российскую инфраструктуру:

1. Выпуск Газпром Капитал 3027-1-Д (ГазпромКЗО, RU000A1056U0) в долларах США, погашение в марте 2027 г. Предполагает доходность почти 6% в долларах США. Номинал облигации составляет $1000.

2. Выпуск Газпром Капитал 3034-1-Д (ГазпромКЗД, RU000A105A95) в долларах США, погашение в 2034 г. Доходность к погашению около 8,7%.

3. Выпуск Газпром Капитал 3024-1-Ф (ГазпромКЗ1, RU000A1059A6) в британских фунтах, с погашением в апреле 2024 г. представляет собой уникальный инструмент, который обеспечивает доходность в фунтах стерлингов. Доходность составляет около 7,7%.

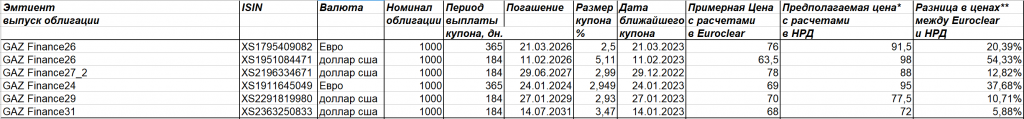

Из тех же выпусков евробондов, что торгуются сейчас на «внешнем» рынке через Euroclear, в ближайшее время вероятнее всего будут замещаться облигации, приведенные в таблице 1 ниже.

Таблица 1 (параметры обращающихся еврооблигаций Газпрома)

*-вероятная цена новой локальной облигации после замещения, исходя из анализа цен на облигации эмитентов аналогичного качества и

срока до погашения на «внутренних» торгах через НРД

**- предполагаемая разница в ценах между «внешним» и «внутренним» рынком , исходя их вероятной цены новой локальной облигации

после замещения

В таблице 1 также приведены вероятные цены новых локальных облигаций после замещения , и предполагаемый доход инвестора , поучаствовавшего в процедуре замещения. Естественно, это только

предположения, основанные на анализе цен на сопоставимые облигации по риску и сроку до погашения, поскольку этих новых облигаций пока еще не существует. Что касается облигаций других эмитентов, то

как уже говорилось выше, потенциально многие компании могут начать делать замещения своих еврооблигаций, торгующихся через Euroclear. Например, Лукойл в октябре текущего года уже провел

замещение всех пяти своих выпусков еврооблигаций. Тем владельцам, которые не приняли участия в замещении, предложен выкуп, подробности по ссылке: ЛУКОЙЛ - Облигации (lukoil.ru). Так что тут

поучаствовать в замещении уже не получиться. Из других эмитентов, вероятно замещение у следующих:

Из этого списка две компании – РЖД и ММК являются санкционными, и участвовать в замещении этих бумаг, наверное пока не стоит, выше мы писали почему. Из других бумаг можно выделить бумаги

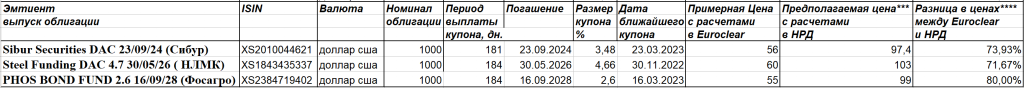

Сибура, НЛМК и Фосагро, данные по которым и предполагаемые возможности для заработка приведены в таблице 2.

***-вероятная цена новой локальной облигации после замещения, исходя из анализа цен на облигации эмитентов аналогичного качества и срока до погашения на «внутренних» торгах через НРД

****- предполагаемая разница в ценах между «внешним» и «внутренним» рынком, исходя их вероятной цены новой локальной облигации после замещения

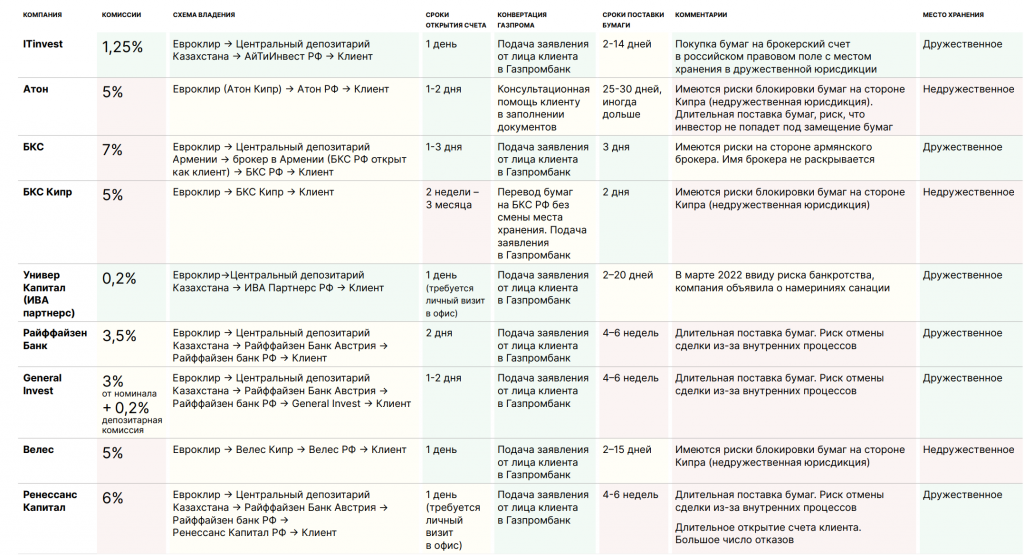

Теперь о том, как поучаствовать в процессе замещения, через каких российских брокеров это возможно сделать и какие условия при этом будут. Примерная информация по деталям этой схемы, срокам, комиссии брокеров за такие сделки приведена в таблице 3 ниже. Тут нужно напомнить, что хоть у российских евробондов номинал составляет как правило 1000 долларов США (либо евро, либо британских фунтов, в зависимости от условий выпуска), но минимальный торговый лот, который доступен при покупке через Euroclear, составляет не менее 200 000 (для американских долларов), либо 100 000 (для евро). Таким образом, порог для «входа в схему» довольно высок.

Таблица 3 (примерные условия покупки евробондов Газпрома через российских брокеров под последующее участие в замещении облигаций) *****

*****- по данным компании «ITinvest»

Как видно из таблицы 3, схема владения евробондами (это касается не только бумаг Газпрома), сроки исполнения сделок , комиссии за сделки весьма разные. Тут следует наверное упомянуть, что владение еврооблигациями через Кипрских «дочек» российских брокеров действительно несет повышенные риски, поскольку Кипр нельзя назвать дружественной юрисдикцией. Далее, внимание следует уделить срокам, в течении которых брокер обычно осуществляет поставку купленных вами облигаций через Euroclear. Тут не все зависит только от брокера, но перед тем, как принимать решение о покупке каких либо еврооблигаций именно под последующее замещение, крайне необходимо уточнять максимальный срок , в течении которого облигация будет Вам поставлена. Как выше уже было отмечено, это один из основных рисков участия в такой схеме. Конечно, стоит обсуждать и размер комиссии, если объем сделок будет большим, с высокой вероятностью брокер может снизить вам размер комиссионных. Но и конечно, имеет смысл торговаться по цене приобретения облигаций. Дело в том, что облигационный рынок (как «внешний» через Euroclear, так и “внутренний», через НРД) по сути своей рынок внебиржевой. А на внебиржевом рынке, в отличие от биржи, спреды между ценами покупки и продажи весьма велики и если быть терпеливым и не соглашаться сразу на предложенную цену, можно в итоге купить интересуемые вас еврооблигации и дешевле. Одним словом, нужно торговаться.

Многие брокеры также предлагают к покупке через Euroclear не только корпоративные еврооблигации российских эмитентов, но и государственные евробонды России. И тут не нужно путать – в отличие от корпоративных, государственные еврооблигации Минфина РФ пока не попадают под процедуру замещения по закону. То есть, эти бумаги вы не сможете потом поменять на локальные облигации с торговлей через НРД. Но Минфин РФ , хоть и находится под санкциями, все же платит по своим облигациям в рублях на счета типа «И» , открытые в российских депозитариях ( согласно 394-му указу Президента РФ). Поэтому приобретать государственные облигации России можно, но исключительно под доходность, а не под последующий обмен.

Вывод же после столько подробного изучения этой темы с замещением можно сделать следующий: предлагаемая схема рабочая, она действительно дает возможность заработать весьма приличные деньги, но далеко не так просто, как это звучит со слов менеджеров по продажам вашего брокера. Есть риски, и их обязательно нужно учитывать при планировании подобных сделок. Кроме того, нужно пытаться управлять накладными расходами (комиссии брокеров, депозитариев, торговые спреды), чтобы минимизировать свои затраты на сделки.

Итак, давайте разбираться. Сначала поясним, откуда идет история этого вопроса. Напомним, что весной волна объявленных России западных санкций привела к тому, что что под эти санкции попал Национальный Расчетный Депозитарий (НРД)- депозитарная российская организация, через которую множество (но не все!) российских инвесторов приобретали в том числе и российские еврооблигации, выпускавшиеся Россией и российскими компаниями в иностранных валютах. Европейский депозитарий Euroclear, который является головным депозитарием по этим облигациям, куда все эмитенты облигаций обычно перечисляют все платежи по своим бумагам, прекратил выплаты по российским евробондам тем владельцам, права которых учитываются через НРД. С тех пор счета НРД в Euroclear заблокированы, так называемый «мост» «Euroclear- НРД» перестал работать. Таким образом, вадельцы российских еврооблигаций, чьи права учитываются в Euroclear через НРД, не получают ничего по своим облигациям, и не могут их продать. Тут сразу нужно отметить, что те российские владельцы, которые покупали облигации с окончательным хранением в Euroclear НЕ ЧЕРЕЗ НРД, а через депозитарии западных банков (такие есть, их немало), либо через другие российские депозитарии (и такие есть ), продолжают получать купонные платежи, но только в том случае, если эмитент таких облигаций не попал под уже персональные санкции против него самого. По облигациям санкционных эмитентов (таких как РЖД, Алроса, Северсталь, Совкомфлот, ММК и др.) даже такиевладельцы не получают никаких платежей. В общем, с момента, когда весной началась эта история с блокировкой счетов НРД в Euroclear, в России было принято довольно много законодательных актов ( в основном это указы Президента РФ), предполагающих разные варианты платежей по владельцам российских еврооблигаций, как покупавших их через НРД, так и не через НРД. На рис.1 приведена примерная

схема платежей по российским еврооблигациям, которая, по нашему мнению, является актуальной на данный момент.

Рис.1 Актуальная схема платежей по еврооблигациям российских эмитентов

Как мы видим исходя из схемы на рис.1 , практически по всем категориям инвесторов в российские еврооблигации налажены какие-то пути выплат. Единственной по –настоящему обделенной категорией инвесторов являются владельцы облигаций санкционных эмитентов, покупавшие в свое время эти облигации не через НРД и не через другие российские депозитарии, а полностью через западную инфраструктуру . Они пока никакими путями не могут получать причитающиеся им платежи. На схеме показано, что реальным для этой категории инвесторов был бы выпуск санкционными эмитентами так называемых замещающих облигаций. Но пока закон не обязывает выпускать такие облигации, это решение оставлено на усмотрение эмитента. Но это уже несколько другая тема, нас в этой схеме должен сейчас волновать вопрос: «А что же это такое - «замещающие облигации»?

Термин «замещающая облигация» появился летом текущего года, после принятия ряда нормативных актов , а именно – Указа Президента №430 от 5 июля 2022 г. и закона №292-ФЗ от 14 июля 2022г., которые разрешали эмитентам выпуск таких облигаций. Суть этих облигаций состоит в том, что эмитент выпускает ускоренном режиме (без регистрации проспекта эмиссии) облигации, параметры которой (срок обращения, номинальная стоимость, размер и периодичность выплаты купонов и т.д.) полностью соответствуют той еврооблигации, которую он заменяет. Разница состоит в том, что и купоны и погашение этой замещающей облигации происходит в российских рублях по рыночному курсу рубля к той недружественной валюте (доллар США, Евро, Британский фунт), в которой выпущена та исходная облигация, которую она замещает. Важно также то, что все платежи осуществляются владельцу исходной облигации полностью в российской инфраструктуре, в НРД, и новая, замещающая облигация начинает торговаться на Московской Бирже. Очень важно также то, что по закону выпускаемые замещающие облигации могут заменять только те облигации, которые учитываются в низовых российских депозитариях. Это в первую очередь НРД, и некоторые другие российские депозитарии, о которых речь ниже. В отношении тех облигаций, которые учитываются в иностранных депозитариях, замещение происходить не может. Это крайне важный момент. А вот владелец еврооблигации, купивший ее ранее с учетом в НРД, от замещения этой облигации только выигрывает.

Он получает вместо этой старой облигации, которая лежит мертвым грузом (он ведь не может даже продать ее!), новую, аналогичную старой по всем параметрам, с той лишь разницей, что все платежи происходят в рублях с привязкой к курсу той недружественной валюты, в которой была выпущена изначальная облигация. Зато эту новую, замещающую облигацию, можно легко можно продать уже на так называемом «внутреннем» рынке на Московской бирже. Ведь теперь уже эта замещающая облигация полностью в российской инфраструктуре: головным депозитарием теперь является российский НРД, бумага торгуется на Московской бирже. Замещение в целом выгодно и эмитенту, ведь 430-й указ Президента РФ обязал эмитентов рассчитываться с инвесторами двумя способами на выбор (смотрим схему на рис.1выше):

Платежи в рублях инвестору на счет «Депо» в НРД

Через выпуск замещающей облигации

Но если эмитент выбрал первый вариант, и платит инвестору в рублях на его счет «Депо» в НРД, это ведь не отменяет тех официальных купонных платежей в иностранной валюте, которые он регулярно перечисляет в Euroclear. Другое дело, что эти валютные платежи до счета этого же инвестора в Euroclear не доходят, об этом уже говорили выше. Выпуск же новой замещающей облигации НРД происходит параллельно с аннулированием старой. В результате эмитент платит уже только по новой замещающей облигации в рублях.

Теперь о торговле и ценах. Исторически существовал единый рынок по еврооблигациям (и не только российским), как для инвесторов с хранением бумаг через НРД и другими российскими депозитариями, так и с хранением непосредственно в Euroclear . Но после блокировки счетов в НРД и приостановки действия «моста» НРД-Euroclear этот рынок фактически разделился на две изолированные торговые площадки. На площадке с расчетами через Euroclear в основном российскими облигациями торгуют нерезиденты, в том числе из недружественных стран. Понятно, что в основном они стремятся продать российские еврооблигации, поскольку на данный момент эти бумаги фактически обладают «мусорным» рейтингом, да и вообще все российские активы являются на данный момент «токсичными». Поэтому цены там очень низкие. С другой стороны, уже с весны текущего года вполне сформировался так сказать «местный» рынок наших российских еврооблигаций, где торговля ведется «внтури НРД», то есть в чисто российском контуре , переход прав собственности по сделкам происходит внутри НРД.

Торговля тут ведется уже без санкционного риска, риска неплатежей и заморозки счетов, полностью в российской инфраструктуре. Поэтому цены на этом «внутреннем» рынке будут конечно значительно выше, чем на «внешней» площадке с расчетами через Euroclear. Таким образом цена на замещающую облигацию после ее выхода на торги на Московской Бирже будет выше, чем у той изначальной облигации, которую она замещает. Цены весной-летом различались в разы , да и сейчас разница в ценах очень существенная . Например, облигации Газпрома, выпуск 34, в начале ноября текущего года эти облигации котировались на «внешнем» рынке через Euroclear примерно по 50% от номинальной стоимости. Совсем недавно этот выпуск был замещен, и теперь новые облигации, которые их заместили , стоят на «внутреннем» рынке внутри НРД примерно 100-102% от номинала. Конечно, далеко не по всем облигациям наблюдается такая разница в ценах. Но как минимум, можно говорить о разнице в 20-30% между ценами на «внешнем» и «внутреннем» рынке российских еврооблигаций.

Теперь о том, можно ли как –то поучаствовать и заработать на этой колоссальной разнице в ценах. Некоторые российские брокеры предлагают схему, которая позволяет, как это звучит в рекламных презентациях, « заработать на разнице цен по российским еврооблигациям между «внешним» и «внутренним» рынком порядка 20-30%». На первый взгляд, может показаться, что тут речь идет об арбитражных сделках. Ведь и на «внутреннем» рынке торгуются не только новые, замещающие облигации, но и те же самые, старые выпуски российских еврооблигаций. И цены на них тоже гораздо выше, чем на «внешнем» рынке, с расчетами через Euroclear. Поэтому, исходя из этих рекламных презентаций , может показаться, что брокер каким то «волшебным» способом дает возможность своему клиенту покупать облигацию «на внешке» через Euroclear, и тут же продавать ее на 20-30% дороже на «внутреннем» рынке на Мосбирже. По крайней мере, именно так неподготовленному человеку видится эта схема. Но, как можно догадаться, при подробном изучении выясняется, что имеется в виду схема «покупка какой-либо российской еврооблигации через Euroclear с расчетом на будущее замещение этих облигаций эмитентом, далее участие в процедуре замещения , а после получения новой замещающей облигации – продажа ее на «внутреннем» рынке на Мосбирже с расчетами внутри НРД. Но тут, как говорится, возникает много нюансов и вопросов.

Например, каким образом российский брокер умудряется покупать для своего клиента облигацию на «внешнем» рынке через Euroclear, минуя НРД, как нижестоящий депозитарий ? Ответ прост: такое может далеко не каждый российский брокер , а только тот, который сам, либо какая то дочерняя его структура , имеет прямой счет «депо» в Euroclear. Если вспомнить о тех российских брокерах, о которых шла речь выше, то они имеют либо имеет кипрскую «дочку», которая имеет непосредственно счет «депо» в Euroclear, либо казахскую, либо как вариант , промежуточного армянского бркокера. То есть, у вас счет «депо» в депозитарии российского брокера, далее следует «прокладка» (например кипрская или казахская, или армянская), а уже у нее счет «депо» в Euroclear. Вы покупаете еврооблигацию с хранением в низовом российском депозитарии , но не в НРД, а в депозитарии вашего российского брокера. А дает ли такая покупка возможность участвовать в процедуре замещения, спросите Вы? Как ни странно, дает. Мы выше упоминали выше, что и президентский указ 430 и 292-й закон позволяют замещать не только бумаги, хранящиеся у россиян в НРД, но и в любых других депозитариях с российской юрисдикцией. Так что тут все законно и правильно. Но процедура замещения тут будет чуть сложнее с точки зрения ее организации: эмитент при этом выбирает «агента по замещению», которым и будет Ваш брокер. Технически он становится владельцем «старых» облигаций, а Вы, как клиент, получаете уже новую локальную, замещающую облигацию уже в НРД. Тут тоже нет никаких проблем , но возможно сам процесс замещения продлится для вас дольше. Но вот время то и главное в этой схеме, получается, никакой моментальной перепродажи бумаги на 20 , а то и все 50% не получается. Должно пройти время, после того, как вы приняли участие в замещении, прежде чем вы сможете продать новую бумагу через НРД. Но это еще не все риски в этой схеме. Остановимся подробнее на всех подводных камнях этой схемы заработка:

Как происходит сам процесс замещения? Эмитент, как правило, объявляет заранее о том, что хотел бы начать процесс замещения. Как правило, он это делает за несколько недель до выплаты ближайшего купона. После объявления о планах на замещение какого-либо выпуска эмитент обязан запустить процедуру согласования с владельцами облигаций условий эмиссии. Согласование – это заочное голосование владельцев. Теоретически, инвесторы могут и не проголосовать за изменение условий эмиссии. Так, например, было реально при объявлении о замещении бумаг Газпрома 34-й серии. Пришлось проводить повторное голосование, и все таки процедура была одобрена инвесторами. А если вы, например , купили облигации через Euroclear «под замещение» заранее , не дожидаясь объявления о начале замещения и до одобрения этой процедуры голосованием владельцев – то это уже Ваш риск. Если же вы дожидаетесь прохождения всех формальностей – то тогда Вы уже скорее всего, купите эту облигацию «под замещение» уже дороже. Эмитент банально может не успеть пройти процесс одобрения

голосованием среди владельцев перед очередным купоном, и в итоге отложить процедуру замещения до следующего купона, а это как минимум полгода. Все это время вы вынуждены будете держать исходную облигацию, то есть, Ваша доходность от этой схемы будет уже непрогнозируемой.

Эмитент в принципе, даже после объявления о желании сделать замещение своих облигаций, может передумать. И это тоже Ваш риск.

Процедура замещения происходит только один раз. То есть, бессмысленно покупать через Euroclear облигации, по которым процедура замещения уже прошла. И тут главное, не ошибиться в выборе исходных облигаций, которые потом вы планируете заместить новыми и на этом неплохо заработать. Например, Газпром провел процедуры замещения по своим еврооблигациям уже трех выпусков: 27-му и 34-му выпуску в долларах США, а также по 34-му выпуску в британских фунтах. Но они продолжают обращаться на «внешнем» рынке с расчетами через Euroclear. Поэтому, надо быть крайне внимательным, отбирая облигации под будущее замещение. К тому же, продать потом неудачно выбранную бумагу через Euroclear будет непросто, там неликвидный рынок с преобладанием продавцов, так что однозначно будут потери в цене по сравнению с ценой покупки.

Купив случайно « не ту» облигацию и не попав под процедуру замещения, Вам не стоит так уж сильно расстраиваться. Российские компании и далее будут увеличивать объемы выпуска замещающих облигаций, и вполне вероятно, вам в будущем удаться поучаствовать в «дозамещении» того выпуска, кjторый вы купили. Да и в конце концов, ведь Вы купили их не через НРД, а через российский депозитарий Вашего брокера, а значит – Euroclear будет выплачивать Вам купоны, перечисляемые эмитентом и проведет в свое время погашение бумаги. Ведь блокированы только счета НРД в Euroclear. В итоге Вы получите достойное вознаграждение за свои риски, ведь доходности российских еврооблигаций при покупке «на внешнем рынке» через Euroclear очень высокие. Но нужно все же помнить, что не исключена вероятность наложения санкций и блокировки счетов и этих российских депозитариев в Euroclear, ведь и в Европе все прекрасно знают, что за кипрскими, казахскими и прочими «дочками» стоят низовые российские депозитарии. Тут просто нужно отдавать себе отчет, в каком мире мы нынче живем…

Особенно осторожно стоит подходить к выбору облигаций под замещение среди санкционных эмитентов, а таких тоже немало: РЖД, Алроса, Северсталь, ММК, Совкомфлот и другие. Нужно точно знать, что именно этот выпуск будет подлежать замещению, и что вы успеете попасть под процедуру этого замещения. Если вы же по каким-то причинам купите не тот выпуск, который планируется заместить, то в этом случае вы уже не будете получать купоны по таким облигациям и погашение их тоже будет проблематичным. Конечно, такие бумаги стоят совсем дешево на «внешнем» рынке, доходности колоссальные, но на то они и низкие цены, что в таких бумагах все под большущим вопросом…

Все вышеперечисленные риски в основном связаны с эмитентом и неправильным выбором облигаций для участия в замещении. Но есть и некоторые другие инфраструктурные риски. Например, если вы покупаете облигацию «впритык» к дате окончания участия в замещении, есть шанс риск того, что купленную облигацию Вам будут долго зачислять на счет, и в итоге Вы не попадете под замещение. Это тоже надо учитывать.

Есть также теоретический риск не успеть поучаствовать в замещении по законодательным причинам. Пока действующий закон разрешает российским эмитентам до 31.12.2022 размещать новые облигации для замещения старых еврооблигаций по упрощенной схеме (без регистрации нового проспекта эмиссии). Поправки к действующей редакции закона, продляющие его действие до 31.12.2023, уже готовы к принятию, но пока этого не произошло. Поэтому риск пока остается. Вообще, судя по действиям например Газпрома, который планомерно начал замещать свои еврооблигации, и действиям других эмитентов (Лукойл, Совкомфлот, ГК ПИК, Металлоинвест, Совкомбанк), российские компании явно идут по пути постепенного замещения своих еврооблигаций облигациями полностью в российской инфраструктуре, так что очень вероятно, что действие закона будет продлено.

Покупка российских валютных еврооблигаций на «внешнем» рынке в Euroclear c использованием российских низовых депозитариев российских же брокеров предполагает использование рублей. А это означает, что пока вы не обменяли купленную вами валютную облигацию на замещающую ее рублевую – вы несете валютный риск. Если рубль за время до окончания замещения укрепится по отношению к той валюте, в которой номинирована исходная еврооблигация, которую вы купили – это будет снижать вашу итоговую доходность.Теперь перейдем к вопросу о том, какие же облигации стоит покупать для последующего участия в замещении. Всего под действие закона о замещении теоретически попадает порядка 100 выпусков российских евробондов от 30-40 российских компаний. Выше уже было сказано, что наиболее активен в этом отношении Газпром, у которого в обращении 25 выпусков евробондов. Эта компания не находится под санкциями, что тоже очень хорошо, в случае какой то неудачи с замещением пот крайней мере вы будете исправно получать купоны через Euroclear. Но среди евробондов Газпрома есть разные бумаги. Есть облигации, выпущенные компанией GAZ-Capital, дочерней SPV-компанией. Именно эти облигации Газпром сейчас активно замещает рублевыми облигациями. Но есть также еврооблигации,

выпущенные другой SPV-«дочкой» Газпрома: GAZ-Finance. Это прежде всего бессрочные облигации (облигации серий «perpetual», или так называемые «перпы»). Пока по ним Газпром не спешит объявлять

замещение, поэтому они на «внешнем» рынке стоят дешевле. Скорее всего, по «перпам» тоже в будущем произойдет замещение, но пока лучше подождать с покупкой этих облигаций. В данный

момент уже произошло замещение по 3-м выпускам евробондов GAZ-Finance:

- GAZ-Capital -27 (ISIN AM784028), номинирована в долларах США

- GAZ-Capital -24 (ISIN XS1592279522), номинирована в британских фунтах

- GAZ-Capital -34 (ISIN XS0191754729), номинирована в долларах США

Это означает, что покупать эти облигации через Euroclear именно под замещение не стоит, это бессмысленно. Но облигации, которыми были замещены эти бонды, теперь торгуются на Московской бирже и представляют довольно интересные для новых инвесторов облигации, номинированные в иностранной валюте, но с расчетами по курсу рубля полностью через российскую инфраструктуру:

1. Выпуск Газпром Капитал 3027-1-Д (ГазпромКЗО, RU000A1056U0) в долларах США, погашение в марте 2027 г. Предполагает доходность почти 6% в долларах США. Номинал облигации составляет $1000.

2. Выпуск Газпром Капитал 3034-1-Д (ГазпромКЗД, RU000A105A95) в долларах США, погашение в 2034 г. Доходность к погашению около 8,7%.

3. Выпуск Газпром Капитал 3024-1-Ф (ГазпромКЗ1, RU000A1059A6) в британских фунтах, с погашением в апреле 2024 г. представляет собой уникальный инструмент, который обеспечивает доходность в фунтах стерлингов. Доходность составляет около 7,7%.

Из тех же выпусков евробондов, что торгуются сейчас на «внешнем» рынке через Euroclear, в ближайшее время вероятнее всего будут замещаться облигации, приведенные в таблице 1 ниже.

Таблица 1 (параметры обращающихся еврооблигаций Газпрома)

*-вероятная цена новой локальной облигации после замещения, исходя из анализа цен на облигации эмитентов аналогичного качества и

срока до погашения на «внутренних» торгах через НРД

**- предполагаемая разница в ценах между «внешним» и «внутренним» рынком , исходя их вероятной цены новой локальной облигации

после замещения

В таблице 1 также приведены вероятные цены новых локальных облигаций после замещения , и предполагаемый доход инвестора , поучаствовавшего в процедуре замещения. Естественно, это только

предположения, основанные на анализе цен на сопоставимые облигации по риску и сроку до погашения, поскольку этих новых облигаций пока еще не существует. Что касается облигаций других эмитентов, то

как уже говорилось выше, потенциально многие компании могут начать делать замещения своих еврооблигаций, торгующихся через Euroclear. Например, Лукойл в октябре текущего года уже провел

замещение всех пяти своих выпусков еврооблигаций. Тем владельцам, которые не приняли участия в замещении, предложен выкуп, подробности по ссылке: ЛУКОЙЛ - Облигации (lukoil.ru). Так что тут

поучаствовать в замещении уже не получиться. Из других эмитентов, вероятно замещение у следующих:

- ММК

- НЛМК

- НорНикель

- Уралкалий

- Сибур

- РЖД

- Фосагро

- Полюс

- Global Ports

- ТМК/ЧТПЗ

Из этого списка две компании – РЖД и ММК являются санкционными, и участвовать в замещении этих бумаг, наверное пока не стоит, выше мы писали почему. Из других бумаг можно выделить бумаги

Сибура, НЛМК и Фосагро, данные по которым и предполагаемые возможности для заработка приведены в таблице 2.

***-вероятная цена новой локальной облигации после замещения, исходя из анализа цен на облигации эмитентов аналогичного качества и срока до погашения на «внутренних» торгах через НРД

****- предполагаемая разница в ценах между «внешним» и «внутренним» рынком, исходя их вероятной цены новой локальной облигации после замещения

Теперь о том, как поучаствовать в процессе замещения, через каких российских брокеров это возможно сделать и какие условия при этом будут. Примерная информация по деталям этой схемы, срокам, комиссии брокеров за такие сделки приведена в таблице 3 ниже. Тут нужно напомнить, что хоть у российских евробондов номинал составляет как правило 1000 долларов США (либо евро, либо британских фунтов, в зависимости от условий выпуска), но минимальный торговый лот, который доступен при покупке через Euroclear, составляет не менее 200 000 (для американских долларов), либо 100 000 (для евро). Таким образом, порог для «входа в схему» довольно высок.

Таблица 3 (примерные условия покупки евробондов Газпрома через российских брокеров под последующее участие в замещении облигаций) *****

*****- по данным компании «ITinvest»

Как видно из таблицы 3, схема владения евробондами (это касается не только бумаг Газпрома), сроки исполнения сделок , комиссии за сделки весьма разные. Тут следует наверное упомянуть, что владение еврооблигациями через Кипрских «дочек» российских брокеров действительно несет повышенные риски, поскольку Кипр нельзя назвать дружественной юрисдикцией. Далее, внимание следует уделить срокам, в течении которых брокер обычно осуществляет поставку купленных вами облигаций через Euroclear. Тут не все зависит только от брокера, но перед тем, как принимать решение о покупке каких либо еврооблигаций именно под последующее замещение, крайне необходимо уточнять максимальный срок , в течении которого облигация будет Вам поставлена. Как выше уже было отмечено, это один из основных рисков участия в такой схеме. Конечно, стоит обсуждать и размер комиссии, если объем сделок будет большим, с высокой вероятностью брокер может снизить вам размер комиссионных. Но и конечно, имеет смысл торговаться по цене приобретения облигаций. Дело в том, что облигационный рынок (как «внешний» через Euroclear, так и “внутренний», через НРД) по сути своей рынок внебиржевой. А на внебиржевом рынке, в отличие от биржи, спреды между ценами покупки и продажи весьма велики и если быть терпеливым и не соглашаться сразу на предложенную цену, можно в итоге купить интересуемые вас еврооблигации и дешевле. Одним словом, нужно торговаться.

Многие брокеры также предлагают к покупке через Euroclear не только корпоративные еврооблигации российских эмитентов, но и государственные евробонды России. И тут не нужно путать – в отличие от корпоративных, государственные еврооблигации Минфина РФ пока не попадают под процедуру замещения по закону. То есть, эти бумаги вы не сможете потом поменять на локальные облигации с торговлей через НРД. Но Минфин РФ , хоть и находится под санкциями, все же платит по своим облигациям в рублях на счета типа «И» , открытые в российских депозитариях ( согласно 394-му указу Президента РФ). Поэтому приобретать государственные облигации России можно, но исключительно под доходность, а не под последующий обмен.

Вывод же после столько подробного изучения этой темы с замещением можно сделать следующий: предлагаемая схема рабочая, она действительно дает возможность заработать весьма приличные деньги, но далеко не так просто, как это звучит со слов менеджеров по продажам вашего брокера. Есть риски, и их обязательно нужно учитывать при планировании подобных сделок. Кроме того, нужно пытаться управлять накладными расходами (комиссии брокеров, депозитариев, торговые спреды), чтобы минимизировать свои затраты на сделки.