Обзор ситуации с курсом рубля к доллару США с позиций классического технического анализа

За прошедший с начала года месяц российский рубль обесценился на 2,6%, что соответствует росту порядка 23% годовых. В январе даже был скачок, правда очень краткосрочный, до 81 руб./доллар, после чего последовал резкий, двухнедельный откат вниз. Это при том, что за весь прошлый, 2021-й, год рубль упал по отношению к доллару всего на 1,2%. Налицо ускоренная, возможно, отложенная во времени девальвация рубля. Причин или поводов этому масса, и они у всех на слуху: Это и резко усилившаяся в прошлом году инфляция, и весьма напряженная геополитическая обстановка в Европе, фактически военное противостояние России и НАТО. Почти непрерывные двенадцать дней отката доллара вниз от 81 руб. в феврале в пятницу, 11 февраля, были прерваны резким падением рубля на фоне заявлений ЦБ РФ о возможном дальнейшем повышении ставок в текущем году и предельно жесткой риторикой между НАТО и Россией. Но мы уже традиционно не будем заниматься выяснением причин такой динамики рубля, а попробуем оценить ближайшие перспективы курса рубля к американской валюте, а конкретно, – вероятен ли снова подъем доллара США до 80 и выше в ближайшее время? Причем уже традиционно техническими методами – с помощью анализа ценового графика, графиков объема торгов и других технических индикаторов. Для начала рассмотрим долгосрочный еженедельный график курса рубля к доллару США в таймфрейме «weekly» (рис.1).

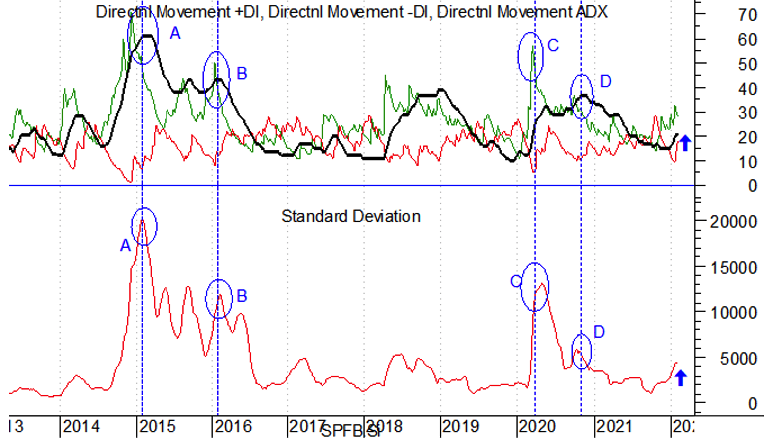

Рис. 1. Еженедельный график фьючерса на курс рубля к доллару США (сверху), индикатор Directional Movement (14), Standard Deviation(20)

На рис. 1 в верхней части представлен собственно еженедельный график текущего, мартовского фьючерса на курс рубля к доллару США. В середине и в нижней части рис. 1 представлены уже традиционные технические индикаторы – стандартное отклонение (standard deviation, период расчета 20 недель, в средней части рис. 1), характеризующий волатильность рынка, и индекс направленного движения рынка (Directional Movement Index, период расчета 14 недель, в нижней части рис. 1).

На рис. 1 много примечательного. Начнем с самого ценового графика. За рассматриваемый период, начиная с 2014-го года, рынок четыре раза достигал зоны сопротивления 80-85 руб./$, и каждый раз рынок откатывался, пробой ни разу не удался. Эти подходы обозначены на ценовом графике как области A, B, C, D соответственно. В январе текущего года рынок снова попытался штурмовать эту зону, но потом откатился вниз. Более внимательное рассмотрение графика цены показывает, что на рынке примерно с начала 2020-го года существовал довольно размашистый «боковой» тренд. Снизу он был ограничен трендовой линией (зеленая линия 1 на рис. 1), а также и долгосрочной скользящей средней, взвешенной по объему торгов (фиолетовая линия 2 на рис. 1). Сверху же этот «боковик» был образован красной линией сопротивления 3. В начале текущего, 2022-го, года рынок пробил эту линию сопротивления, после чего и была предпринята попытка штурма уровня зоны сопротивления 80-85. Именно зоны сопротивления, а не уровня, ибо за все рассматриваемые годы рынок уже поднимался и выше 80, и даже до 85 и тем не менее снова падал. Поэтому это не уровень, а скорее более расплывчатая зона сопротивления от 80 до 85. Вывод о том, что рынок пробил вверх «боковик», существовавший несколько лет, конечно важна, и показывает силу «быков» (а значит, слабость рубля), но она еще не показывает, насколько рынок готов пробивать эту многолетнюю зону сопротивления, назовем ее «зона 80». Рассмотрим теперь кривые представленных на рис. 1 технических индикаторов.

Индикатор направленности (Directional Movement Index, DMI), указывающий на силу существующего тренда, дает пищу для размышлений. Дело в том, что во всех четырех предыдущих подходах к «зоне 80» (т.е. области А, B, C, D) сила «быков» в долларе США была максимальной. Зеленая кривая на графике DMI (линия «быков») во всех четырех случаях превышала красную кривую (линию «медведей»), а черная кривая (указывает на силу превалирующего на рынке направления движения) была выше линии «быков», что говорит о максимальной силе «бычьего» тренда на тот момент. При попытке же штурма «зоны 80» в начале текущего года ситуация с точки зрения индикатора DMI несколько другая. Зеленая кривая «быков» выше красной линии «медведей» и растет. Это указывает на превалирование «быков», на направленность рынка вверх. Черная кривая силы текущего тренда также растет (показано синей стрелкой на графике DMI), указывая на растущий напор со стороны «быков». Но при этом она не превышает зеленой «бычьей» кривой, то есть сила «быков» еще не на максимуме… В этом и есть ключевое отличие последнего штурма «зоны 80» от предыдущих четырех подходов.

Теперь перейдем к рассмотрению второго индикатора – стандартного отклонения (standard deviation). Этот индикатор указывает на степень волатильности рынка. Как известно, высокая волатильность – это первый признак наличия мощного тренда на рынке (неважно, какого – направления тренда индикаторы волатильности не показывают). Из графика этого индикатора мы видим, что в данный момент волатильность растет (показано синей стрелкой на кривой standard deviation), но она гораздо меньше, чем была в четырех предыдущих подходах. А значит, рынку есть куда увеличивать волатильность, и, соответственно, с точки зрения параметров волатильности, рынку есть, куда расти. Получается, исходя из анализа долгосрочного графика как самой цены, так и двух рассмотренных технических индексов, получаем, что вероятность еще одной попытки штурма «зоны 80» довольно велика.

Теперь попробуем рассмотреть динамику курса рубля к доллару США за последние три месяца в более детальном, дневном таймфрейме (рис. 2).

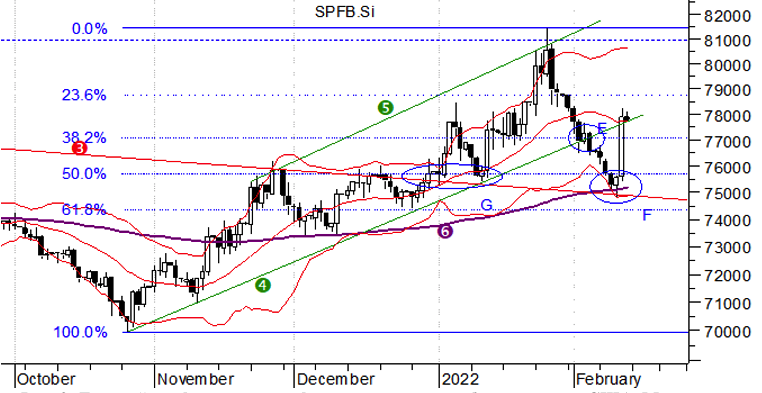

Рис. 2. Дневной график текущего фьючерса на курс рубля к доллару США, Московская Биржа

Более подробный таймфрейм и более короткий временной период графика открывают новые и очень интересные подробности. Оказывается, весь рост курса доллара последних трех месяцев происходил четко в рамках среднесрочного растущего ценового канала (зеленые линии 4 и 5). Второй примечательный факт: в ходе почти непрерывного 12-дневного отката вниз после последнего штурма «зоны 80» рынку удалось пробить этот повышательный среднесрочный тренд. Сама область пробоя показана как область Е. Как это обычно и бывает, при пробое таких трендов и уровней, на рынке судя по всему, прошла волна «стопов» среди трейдеров-«быков», ориентирующихся на графики. И в данном случае, надо сказать, исполнили они этот «стоп» не зря, на этой волне продаж рынок прошел вниз еще почти два рубля, от 77 до почти 75 руб. за доллар США. А уровень 75-75,50 руб. (область F на рис. 2) за доллар США тоже очень примечательный и важный. Во-первых, этот уровень как раз представляет собой 50%-ю коррекцию всего предыдущего роста рынка с конца октября прошлого года по конец января текущего 2022-го года. А «половинная» коррекция от предыдущего роста рынка – почти всегда сильный уровень поддержки. Плюс, на этом же уровне будет поддержка в виде пробитой ранее линии сопротивления 3 (та самая красная линия 3, которую мы уже рассматривали выше, на рис. 1). Плюс к этому, рынок в своем двухнедельном почти падении ударился в скользящую среднюю линию, взвешенную по объему торгов (период расчета 145 дней, фиолетовая линия 6 на рис. 2). В добавлении к этому, уровень 75,5 был сильным уровнем сопротивления в период роста в ноябре-декабре прошлого, 2021-го года. В январе текущего года этот уровень был пробит вверх, причем классически, с последующим коррекцией–«противоходом» к уже пробитому сопротивлению в первую неделю января текущего года. Эта ситуация обозначена на рис. 2 как область G. Словом, поводов для того, чтобы рынок увидел уровень 75–75,5 как поддержку, предостаточно. И он-таки увидел! На торгах 11 февраля произошел мощный отскок наверх, это хорошо видно на рис. 2. На этом основании можно уже сделать вывод о том, что непрерывное двенадцатидневное падение доллара к рублю должно, по крайней мере, замедлиться. Но мы и тут не остановимся и попробуем снова применить своеобразный «микроскоп» – рассмотрим график курса рубля к доллару США еще в более подробном таймфрейме – внутридневном, а конкретно, часовом (одна свеча на графике соответствует одному торговому часу). Такой график приведен ниже на рис. 3. Совместно с часовым графиком на рис. 3 приведены технические индикаторы:

-

индекс Спроса (Demand Index, в нижней части рис. 3) – показывает, насколько текущее движение подтверждается или не подтверждается спросом в виде объема торгов;

-

уже знакомый нам по рис. 1 индекс направленности движения на рынке, только рассчитанный для часового ценового графика (Directional Movement Index c периодом расчета 14 часов);

-

также уже известный нам индекс волатильности рынка – стандартное отклонение (Standard Deviation, период расчета 20 часов).

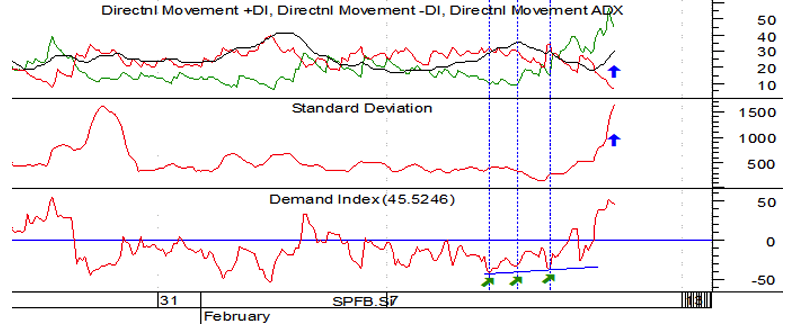

Рис. 3. Часовой график текущего фьючерса на курс рубля к доллару США, Московская Биржа, Demand Index, Directional Movement Index (14), Standard Deviation

Первое, что сразу бросается в глаза при взгляде на внутридневной ценовой график, – это крайне низкая волатильность на всем протяжении падения от 79 до 75 руб. Все падение происходило в крайне узком ценовом канале (синие линии 7 и 8 на рис. 3). Низкая волатильность на любом тренде – это признак истощения этого самого тренда, хотя и косвенный, но звоночек, что тенденция распродажи в долларе постепенно истощается. Далее посмотрим на уже отмеченную нами на рис. 2 область F. На рис. 3. она показана очень подробно. И главное, что можно видеть здесь, это «бычье» расхождение (дивергенция) в динамике курса рубля и объема в виде индекса спроса. Цена на торгах на прошлой неделе падала, а индекс спроса рос. Расхождение в динамике цены и спроса в виде объема торгов – серьезный сигнал к истощению тенденции, в данном случае падающей, и возможному развороту рынка вверх. Это расхождение отмечено красными и зелеными стрелками на ценовом графике и графике индекса спроса (demand index) соответственно. Правда, это расхождение – сигнал хоть и сильный, но предварительный, требующий подтверждающего сигнала. Это своего рода первый звонок, после которого, если тренд действительно меняется, должны быть еще сигналы-звонки. И такие подтверждающие звонки-сигналы в последние два дня на рынке рубль/доллар действительно были:

-

пробой рынком вверх линии краткосрочного падающего канала (синяя линия 7). Эта линия была пробита 10 февраля примерно на уровне 75,50 (на рис. 3 это показано значком «BUY1» и символом «Бык» зеленого цвета;

-

пробой рынком вверх скользящей средней с периодом расчета 145 часов, взвешенной по объему торгов. (Weihted Moving Average (145) фиолетовая линия на рис. 3). Это второй подтверждающий сигнал, он сформировался на торгах уже 11 февраля примерно на уровне 76 (на рис. 3 это показано значком «BUY2» и символом «Бык» синего цвета.

Далее, проанализировав два остальных индикатора – Directional Movement Index и Standard Deviation, изображенных на рис. 3, мы приходим к такому же выводу, как и в случае с анализом этих индикаторов на недельном графике (см. рис. 1 выше), сделанном нами в начале этого обзора. Точно так же, как и в случае с долгосрочным недельным графиком, оба этих трендовых индикатора показывают «бычий» тренд в фазе развития. Таким образом, несмотря на то, что за один день 11-го февраля рынок «отмахал» вверх половину всего предыдущего двухнедельного падения, потенциал для дальнейшего роста курса доллара еще есть. Столь быстрый скачок наверх за один день, возможно, случился из-за некоего вакуума со стороны продавцов: проще говоря, все, кто хотел распродать доллары на ожидании стабилизации геополитической обстановки, на новостях о временном прекращении регулярных покупок долларов со стороны ЦБ РФ, уже распродали то, что хотели. И тут – жесткие комментарии председателя ЦБ РФ по поводу возможного дальнейшего повышения ставок. Плюс новое обострение риторики России и НАТО перед выходными. Впрочем, как гласит один из постулатов технического анализа рынков, если графики говорят о смене тренда, то не важно, почему, на основании какой новости или события эта смена тренда произойдет. Если мы предполагаем изменение тренда, хотя бы краткосрочно, нет особого смысла гадать, под какое событие эта смена тренда попадет. Лучше сосредоточиться на плане действий, который будет наиболее логичен в свете сложившейся технической картины рынка. Попытаемся разработать и предложить некий торговый план, который будет наиболее правильным с нашей точки зрения в текущей ситуации. Для этого вернемся еще раз к часовому графику (рис. 4 внизу).

Рис. 4. Часовой график текущего фьючерса на курс рубля к доллару США, Московская Биржа

Итак, рынок в ходе однодневного рывка вверх 11 февраля откорректировал половину предыдущего падения, но тренд наверх все еще силен. Возможно, рынок отметит достигнутый уровень 78-78,15 как некое сопротивление и либо откатится вниз, либо будет отстаиваться на достигнутых значениях. Предположим все же, что коррекция вниз будет полноценной: в этом случае рынок скорее всего упадет до области J (рис. 4). Это опять-таки уровень 50%-ой коррекции. На рис. 4 он отмечен красным знаком «STOP». Это уровень примерно 76,5. Если же предположить дальнейший рост вплоть до нижней границы «Зоны 80» без каких-либо коррекций, то наиболее логично взять именно 81 за уровень фиксации прибыли (область H на рис. 4). Это не говорит о том, что рынок не может пойти и выше, однако для торгового плана необходимо определять всегда минимальные ориентиры для цели движения рынка. Возможно, по ходу роста можно будет сдвинуть эту цель и выше, дальше в «Зону 80». Таким образом, предполагаемая прибыль при покупке по текущему рынку, т.е. 78–78,15, составит не менее 3,65–3,85%. Убыток же в случае неблагоприятного развития событий, т.е. падения рынка ниже уровня «STOP» 76,5, составит 1,9–2,1%. Получаем коэффициент «Доход/Риск» по сделке 1,75–2,05. Для такого волатильного рынка, каким сейчас является российский валютный рынок, конечно, этот коэффициент маловат, но минимально приемлем. Для того же, чтобы получить более выгодный коэффициент «Доход/Риск», нужно предполагать более глубокое снижение рынка с текущих уровней 78–78,15, то есть выжидать. Возможно, такой вариант действий более оправдан в текущих условиях, но в нашем исследовании мы постарались предположить, что наиболее логично предпринять в текущем состоянии рынка и какова будет минимальная эффективность таких торговых решений.

Алан Дзарасов