В среде инвесторов и трейдеров существует множество устойчивых стереотипов. Один из таких стереотипов – это утверждение о том, что один из способов инвестиций в золото- это покупка акций золотодобывающих компаний. Считается, что акции «золотых жуков» ( так на биржевом слэнге называют компании, добывающие золото) в своей динамике следуют за курсом золота. На редкость устойчивый миф, который на практике не подтверждается, но особенно популярен у сейлз-менеджеров брокерских компаний и инвестбанков. Мы подробно освещаем эту тему на наших учебных вэбинарах, посвященных инвестициям в золото. В этом же исследовании речь пойдет об одной из таких историй под названием золотодобывающая компания Полиметалл.

Но прежде немного теории. Действительно, выручка компании–золотодобытчика зависит от цены на этот металл на мировом рынке. Но выручка от продажи продукции- далеко не единственный показатель компании, влияющий на цену акции. На цену акции, кроме выручки влияют:

• Текущие и капитальные затраты в компании• Уровень долговой загрузки компании и уровень процентных ставок в стране

• Налоговая нагрузка на компанию, которая может меняться неожиданно и не прогнозируемо

• Ограничения, санкции, которые способны резко изменить рынки сбыта и соответственно повлиять на выручку компании

• Аварии, техногенные и природные катастрофы, боевые действия и иные форс-мажоры

• Общая ситуация в экономике страны, наступление экономических рецессий и депрессий, которые влияют на поведение инвесторов на фондовом рынке

Как видим, ни одна из приведенных выше причин не зависит от цены на золото, но с успехом может влиять на цену акции компании, добывающей золото. В акции золотодобывающей компаний имеет смысл инвестировать, если хотя бы на исторической ретроспективе на длительных интервалах времени эта компания растет одновременно с золотом, но лучше золота.

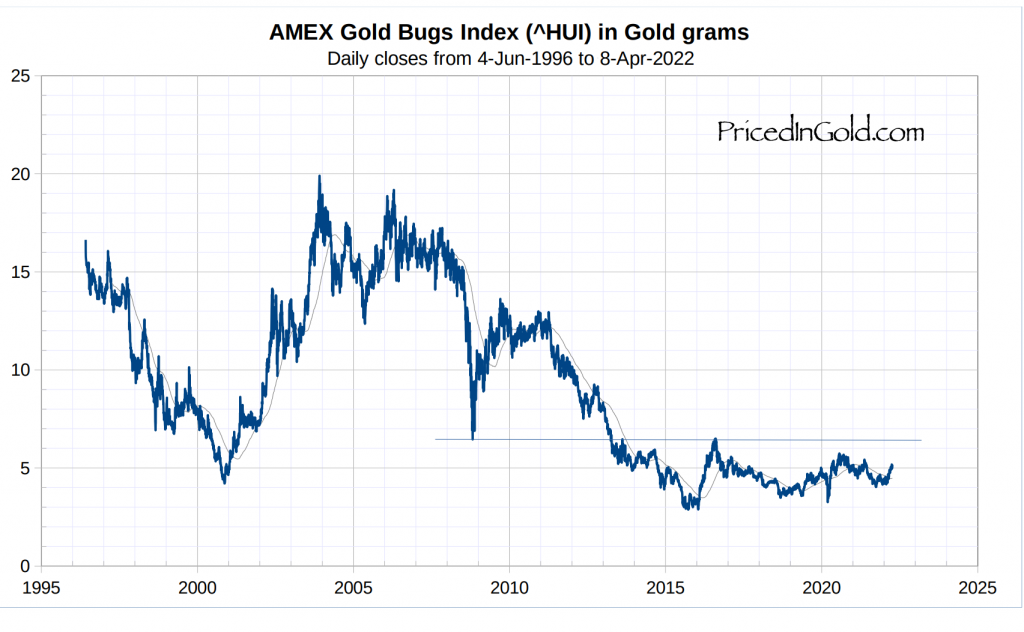

Наиболее известный и употребляемый в мире индекс акций золотодобытчиков – это так называемый Индекс «золотых жуков», рассчитываемый американской фондовой биржей (AMEX Gold Bugs Index). В расчет индекса входят 15 золотодобывающих компаний, с весами от 3,6% до 16,7% . Примечательно то, что в расчет индекса входят только те золотодобывающие компании, которые не хеджируют свое добываемое золото на рынке «бумажных» деривативов – фьючерсов, форвардов, нот и т.д. Рассчитывается этот индекс с марта 1996 года.

Считается, что AMEX GOLD BUGS имеет высокую корреляцию со спотовой (текущей ценой) золота. Для проверки этого утверждения воспользуемся проверенным и простым способом – пересчитаем стоимость этого индекса «золотых жуков» из долларов в граммы золота, то есть рассчитаем стоимость это индекса в граммах золота. Собственно, за нас это уже сделал довольно известный ресурс, посвященный инвестициям в золото: http://pricedingold.com/. Результат представлен на рис.1.

Рис.1 (Индекс акций золотодобытчиков, рассчитанный в граммах золота)

• Начиная с июня 1996 г. по настоящий момент стоимость акций золотодобытчиков в граммах золота упала практически в три раза – с 15 грамм до 5 грамм. То есть, акции «золотых жуков» подешевели относительно золота в три раза. А это означает, что по факту, по крайней мере последние 25 лет золото опережает в своем росте «золотые» акции.

• На рассмотренной истории был довольно длительный период, когда акции «золотых жуков» даже опережали по доходности инвестиции в металлическое золото: это был период с 2001 по 2008 год. Но вспомним, это было «бычье» время для практически всех фондовых рынков мира – экономический рост в США подгонял цены на акции вверх, и «золотые» жуки росли, как и все остальные акции, они просто не могли не расти.

Теперь вернемся к главному герою этого исследования –российской золотодобывающей компании Полиметалл. Ещё недавно, Полиметалл был защитной историей на российском фондовом рынке. Компания была одним из лидеров по добыче драгоценных металлов с активами в России и Казахстане. Входила в топ 10 золотодобывающих компаний мира.

Кстати, говоря про Полиметалл, нужно учитывать, что это по сути, иностранная компания, т.к. она зарегистрирована в Сент-Хелиере, штат Джерси, США. Поэтому ей сейчас присущи все сопутствующие с этим риски. Но не это главное. С конца февраля, котировки компании упали в 5 раз. (смотрим рис.5 внизу).

Рис.5 (акции Polymetall, ежедневный график, Московская Биржа)

И это еще акции отскочили, т.к. на недавнем минимуме падение доходило до 6-кратного падения. Если же брать исторический максимум этих акций, достигнутый в конце августа 2020г, то падение цены уже более, чем 8-кратное. Это очень много даже по меркам обвала российского рынка в среднем.

21.07.22 компания опубликовала производственные результаты за 2 квартал. Что же произошло с бизнесом?

В первой половине 2022 года производство в золотом эквиваленте снизилось на 7% г/г, составив 697 тыс. унций в золотом эквиваленте (453 тыс. унций получены на российских предприятиях и 244 тыс. унций на предприятиях Казахстана). Из-за ограничений, введенных Китаем в связи с COVID, Полиметалл был вынужден сократить отгрузку золотого концентрата с месторождений Нежданинского и Кызыла. Компания подтверждает прогноз производства на 2022 год в объеме 1,7 млн унций в золотом эквиваленте, однако отмечает, что ввиду карантинных и логистических сложностей, есть риск невыполнения прогнозных показателей. Выручка во II квартале рухнула на 36% год к году, составив 433 млн. $, а выручка за первое полугодие упала на 18% до 1 048 млн $. Отрицательная динамика стала результатом низких объемов продаж на фоне накопления запасов готовой продукции, хотя средняя цена реализации была даже чуть выше, чем в аналогичные периоды прошлого года. Во II квартале на российских предприятиях Группы было накоплено 130 тыс. унций запасов золота и серебра в слитках в золотом эквиваленте. Ожидается, что разрыв между продажами и производством будет устранен в III квартале, так как Компания наращивает экспорт на различные азиатские рынки. Чистый долг за полугодие вырос на 70% и составил 2,8 млрд. $. Увеличение вызвано накоплением запасов, ускоренными закупками оборудования, а также аномальным укреплением рубля. Также глава компании Виталий Несис заявил, что Полиметалл скорее всего, не выплатит дивиденды в 2022 году. Сама компания недавно заявила о намерении разделить Российский и Казахстанский бизнес. И далее возможно, продать российские активы, или выделить их в отдельное предприятие. Это делается для того, чтобы избежать все возможные санкции и ограничения. Очистится от токсичных Российских активов и восстановить оценку активов в Казахстане до справедливой стоимости. Но проблема в том, что 66% всего производства приходится на Российские активы. И продать их в текущей ситуации по нормальным ценам будет очень непросто. Поэтому инвесторы уже сейчас заложили очень существенный дисконт при продаже. Собственно, это и отражают котировки акций.

Итак что в «сухом остатке»? :

• продажи драгоценных слитков из-за санкций и ковидных ограничений в Китае рухнули на 36% за квартал.• Долг компании резко вырос

• Главная проблема- заявленное предстоящее разделение бизнеса и продажа российской его части. Стоимость российских активов оценивается рынком сейчас примерно в 100 млрд. рублей, что конечно крайне мало. Полученные деньги могут быть отправлены на погашение большей части долга. Но после этого останется только треть бизнеса. Т.е. выручка и прибыль, и как следствие, возможные дивиденды, сократятся в три раза.

Как видим, налицо сочетание сразу нескольких неблагоприятных факторов, как внутренних, так и внешних: санкции, укрепление рубля, новая волна Ковида, неоднозначные управленческие решения касательно роста долговой нагрузки и тем более предстоящего разделения активов. Что очень важно, НИ ОДИН из этих факторов не связан с динамикой цены золота на мировом рынке. При этом считается, что инвестиции в Полиметалл –это защитные инвестиции фактически в золото, по крайней мере по мнению продающих подразделений брокерских домов и инвестбанков. Странная логика. Попробуем сравнить, насколько выгодны долгосрочные инвестиции рублевых средств в акции Полиметалла пот сравнению с инвестициями в золото . В качестве бэнчмарка для инвестиций рублей в золото будем рассматривать рублевую цену за 1 грамм на слитковое золото с поставкой «tommorow»на торгах Московской Биржи. Заодно, в качестве альтернативы, вместе с Полиметаллом рассмотрим другую крупную российскую золотодобывающую компанию Полюс –Золото.

На рис.2 представлены динамика цен на эти акции на Мосбирже в сравнении с динамикой самого золота.

Рис.2 (Золото (руб./граммза 1 грамм)- оранжевая кривая вверху, Полиметалл (синяя кривая в середине), Полюс-Золото (зеленая кривая внизу)

Что мы можем увидеть из графиков на рис.2?:

• Динамика цен обоих компаний сильно отличается от поведения рублевой цены золота на бирже• Визуально вроде бы кажется, что золото более доходно и менее рисковано

Но не все так просто. Для того, чтобы окончательно понять, что же из трех активов более выгодно, применим тот же самый метод, о котором говорилось выше – пересчитаем рублевую цену акций Полиметалла и Полюса в цену в граммах золота. Для этого нужно просто поделить рублевую цену акций на рублевую же цену золота за 1 грамм. На рис.3 ниже представлены графики цены акций Полиметалла и Полюса уже в граммах золота.

Рис.3 (Полиметалл (синяя кривая вверху), Полюс-Золото( зеленая кривая внизу), цены в граммах золота)

Что мы можем сказать , исследуя уже эти графики?:

1. Полюс –Золото ведет себя ЛУЧШЕ самого золота, доходнее его , потому что его цена в граммах золота выросла по итогам рассмотренного периода с 2016 года более чем в 2 раза

2. Прямо противоположная ситуация с акциями Полиметалла: его цена в граммах золота упала за рассматриваемый период примерно в 3 раза

Причем это различие началось не в текущем году в период обвала акций Полиметалла. Например, уже в 2018 году был длительный период, когда акции Полиметалла давали нулевой прирост (область А на рис.3) в граммах золота. В тот же самый период бумаги Полюса давали положительный прирост в граммах золота (область В). Далее, на пике цен по обоим компаниям (лето 2020 года), цена Полюса в граммах золота выросла более чем в 3 раза, а цена Полиметалла –только в 2 раза (этот момент показан красными стрелками на графиках на рис.3) . Таким образом, понять, что Полиметалл ведет себя в плане инвестиций хуже золота, можно было и ранее, не засиживаться в этой бумаге до наступления тех плохих событий, что произошли с компанией в текущем году. Для этого не нужно проводить глубокий фундаментальный анализ или обладать каким-то инсайдом. Достаточно построить графики и сопоставить их между собой. Такой метод можно использовать и для любых других акций золотодобытчиков, в том числе западных, котирующихся на биржах в долларах США, Евро, гонконгских долларах. Только биржевые котировки золота также должны быть в аналогичной валюте.

И теперь снова немного теории и математики. В табл.1 ниже приведены данные по сравнительной доходности, рискам и корреляции золота и акций золотодобытчиков. Расчеты приведены западной управляющей компанией FINEX на основе данных из системы Bloomberg. Золото в данном случае представлено бэнчмарком –индексом GOLDLNPM, а акции золотодобытчиков – индексом GDMNTR.

Табл.1

В верхней части таблицы видим среднегодовые доходности по золоту и акциям золотодобытчиков с за 17 лет и по каждому году в этом периоде, а также по максимальным просадкам и корреляции золота и акций золотодобытчиков с основным фондовым рынком. Выводы следующие :

• За рассматриваемый период акции золотодобытчиков менее доходны и более рискованны ( максимальные просадки у них в среднем больше), чем золото• Корреляция акций золотодобытчиков с фондовым рынком есть, но довольно низка.

• Непосредственно у металла золото корреляция с фондовым рынком практически отсутствует

В нижней части таблицы приведены коэффициенты корреляции уже непосредственно между акциями золотодобытчиков и золотом. Вывод такой: корреляция между ними есть , но далеко не 100%-я , коэффициент корреляции за 17 лет 0,44, то есть менее 50%.

В заключении сделаем окончательный вывод: акции золотодобывающих компаний, это прежде всего АКЦИИ, то есть высокорисковый актив, и его ценообразование зависит далеко не только от цены золота на мировом рынке. Акции «золотых жуков» могут вести себя и лучше золота, а могут и хуже. Нужно исследовать ситуацию в каждой компании отдельно. В целом же акции «золотых жуков» НЕЛЬЗЯ приравнять к одному из способов инвестиций в золото. Не стоит вестись на рекламные призывы громких аналитических отчетов от известных брокеров и инвестбанков: чтобы инвестировать в золото, лучше всего инвестировать именно в металл в том или ином виде.