Перед новым годом и сразу после него принято подводить итоги финансового года, подсчитывать, на чем больше всего можно было заработать, и делать прогнозы на следующий год. В это время весь Интернет пестрит разного рода прогнозами экспертов и аналитиков. Я сознательно не хотел обсуждать эту тему в пред- и посленовогодние дни. Решил подождать, пока год закончится, пройдут новогодние каникулы, ажиотаж вокруг этой темы уляжется, и спокойно подвести итоги инвестиционного года у нас в России. Причем я принципиально решил подвести итоги только для активов в России, реально доступных обычному инвестору.

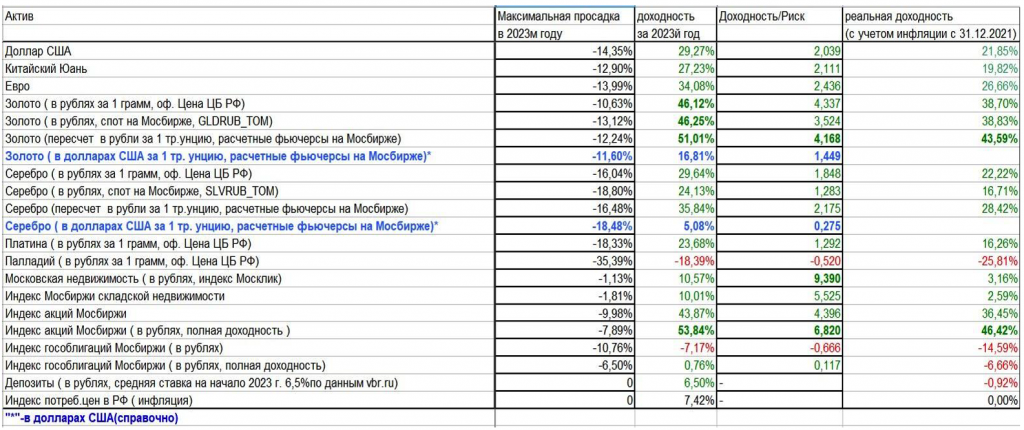

Вы видите таблицу с перечнем этих активов с показателями доходности (и не только) по результатам года. Мы принципиально будем анализировать только рублевые инвестиции и их результаты в 2023-м году.

Список открывают валюты: недружественные евро и доллар США, и дружественные – китайский юань. Далее, золото. Оно представлено сразу в трех вариантах инвестиций. Почему так – спросите вы? – да потому, что эти три варианта подразумевают три разных инструмента, и дают при этом несколько различные, хотя и близкие результаты. Но об этом позже.

Золото у нас в стране торгуется по-разному, как минимум, в трех инструментах (на самом деле даже больше) по трем разным ценам. Если вы хотите привязаться к официальной цене на золото - для этого есть всего лишь один инструмент, золотые облигации Селигдара. Или вы покупаете инструмент GOLDRUBTOM на бирже, или привязываетесь к валютным фьючерсам на золото - тогда вы покупаете валютные поставочные фьючерсы на золото.

Официальная учетная цена на золото Банка России является определяющей в России для расчетов между банками и производителями золота. Именно на эту цену ориентируются банки, устанавливая, например, цену продажи золота через ОМС или в тех же слитках. Инвестор может «привязаться» к этой цене, как я уже сказал, используя «золотые» облигации Селигдара. Об этом инструменте я много писал в нашем телеграмм-канале, и на youtube есть видео на эту тему. Далее – непосредственно биржевое золото, всем известный инструмент GOLDRUBTOM. Торгуется на Мосбирже. Следом за ним – расчетные (то есть без реальной поставки золота) фьючерсы на Мосбирже. Фьючерсы эти торгуются в долларах за 1 тройскую унцию, казалось бы, это долларовый актив. Но поскольку для инвестиций в золото с помощью этих фьючерсов на Мосбирже долларов не требуется, достаточно рублей, то этот вид инвестиций в золото мы приравниваем к рублевым инвестициям. В таблице произведен пересчет результатов года по этому инструменту в рубли. Но справочно представлен также и результат в долларах (выделен синим цветом в таблице 1). Он идет, так сказать, «вне конкурса».

Переходим к следующему драгметаллу – серебру. Здесь все тоже самое – приведены результаты годовых инвестиций в серебро через официальную учетную цену, затем с помощью биржевого серебра (инструмент SILVERRUBTOM на Мосбирже), далее через расчетные долларовые фьючерсы на серебро (с пересчетом в рубли). Также справочно дан долларовый результат по серебряным фьючерсам (строка тоже выделена синим цветом в таблице 1).

Но это еще не все драгметаллы в нашем списке – есть еще платина и палладий. Эти металлы представлены в России гораздо скромнее, непосредственно на Мосбирже они не торгуются, и ликвидных фьючерсов на Мосбирже на платину и палладий тоже нет. Вернее, они есть, но торгов реально нет. Ситуация со слитками и инвестиционными монетами из палладия и платины также не позволяет включить эти способы инвестиций в таблицу, спреды при продаже/выкупе в банках и у дилеров по монетам настолько большие, что сводят на нет все попытки подвести итоги инвестиций в эти металлы на таком коротком промежутке, как год. Но формально можно использовать официальную учетную рублевую цену ЦБ РФ для того, чтобы сравнить годовые итоги по платине и палладию с другими видами инвестиций.

Драгметаллы сменяет недвижимость. В России все очень сложно, много разных видов недвижимости и регионов со своими особенностями. Я поступил просто – взял два индекса, рассчитываемых Мосбиржей. Первый – индекс московской жилой недвижимости Москлик (Московская Биржа | Индексы (moex.com), рассчитывается Мосбиржей совместно с агенством недвижимости МосКлик. Второй – индекс Мосбиржи по складской недвижимости CREI (https://www.moex.com/ru/index/CREI ). Не будем сейчас углубляться в детали того, как и на основе каких данных Мосбиржа рассчитывает эти индексы, можно разобраться самостоятельно. Я воспользовался готовыми индексами, которые уже рассчитываются Московской биржей.

Переходим к нашему многострадальному российскому фондовому рынку. За акции отвечают сразу два индекса в таблице: индекс акций Мосбиржи, он, пожалуй, наиболее известен. Но кроме него присутствует еще один: индекс полной доходности акций, то есть с учетом дивидендов, выплачиваемых компаниями. Сразу скажу, что именно дивиденды по акциям и сыграли одну из ключевых ролей в борьбе российских инвестиционных активов за лидерство по итогам 2023-го года.

Далее - российские облигации. Я взял в рассмотрение только сектор российских рублевых государственных облигаций – ОФЗ. За него также отвечают два индекса Мосбиржи: первый так и называется – индекс гособлигаций Мосбиржи. Второй облигационный индекс – это индекс полной доходности, то есть включающий не только динамику цены, но и купонные выплаты по ОФЗ.

Ну и, конечно, в рейтинге присутствует такой инструмент, как банковские рублевые депозиты. Я взял среднюю ставку по депозитам сроком на год на начало 2023 года по данным аналитического ресурса выберу.ру (www.vbr.ru). Понятно, что в начале прошлого года ставки по депозитам были гораздо ниже, чем сейчас, годовой депозит тогда давал всего 6,5%. Можно возразить: если вкладываться в депозиты на короткий срок, скажем, в трехмесячные депозиты, то в итоге осенью можно было бы вложиться уже с двузначной доходностью. Но это не совсем корректно, ведь мы измеряем доходность пассивных инвестиций, сделанных в начале 2023 года сроком на 1 год.

Наконец, завершающей строкой в таблице выступает уровень инфляции за 2023 год, который я рассчитал с помощью индекса потребительских цен на начало и конец прошлого года. Исходя из этого показателя, инфляция в России за 2023 год составила 7,42%.

Первый и самый основной критерий, по которому обычно сравнивают разные варианты инвестиций – это доходность. Я поступил также. Доходности всех активов приведены в серединном столбце таблицы. Они обозначены разными цветами. Синим цветом отмечены долларовые доходности золотых и серебряных фьючерсов на Мосбирже. Как я уже говорил, они приведены справочно и идут, так сказать, «вне конкурса». Но надо отметить, что долларовая доходность золота весьма недурна и составляет почти 17% в долларах США.

Красным цветом отмечены отрицательные доходности. Таких аутсайдеров два: палладий и индекс гособлигаций Мосбиржи, если брать его в варианте без купонного дохода. Эту пару вообще исключаем из дальнейшего рассмотрения. Индекс же полной доходности ОФЗ (с учетом купонов, поступивших в 2023 году) дал практически нулевую доходность – менее 1%. Формально мы оставляем его в списке, но в общем с ОФЗ все ясно: в прошлом году они не показали абсолютно ничего интересного.

Жирным шрифтом в этом столбце отмечены лидеры. К группе лидеров относятся:

- Индекс полной доходности российских акций (с учетом дивидендов) – доходность около 54%;

- Все три рублевых инструмента на золото. Они дали от 46 до 51%, особенно хорошо показали себя «золотые» фьючерсы в пересчете на рубли.

Что еще интересного в результатах по доходности? Довольно плохие результаты показала недвижимость, как жилая, так и складская – порядка 10-11%. Конечно, вы можете возразить, что индексы недвижимости должны рассчитываться с учетом текущих доходов с этой недвижимости, т. е. доходов от сдачи в аренду. Но тут можно возразить. Во-первых, крайне сложно рассчитать среднюю величину этих доходов и учесть их в индексе. Их величина сильно колеблется от локации, вида объекта , его состояния и срока сдачи в аренду. Во-вторых, далеко не все объекты инвестор может сдать в аренду. Но если предположить, что арендные платежи дают еще дополнительно 7% в год, что само по себе очень оптимистическая оценка, то что это меняет? Мы получим доходность порядка 17-18%, что все равно значительно хуже результатов лидеров нашего рейтинга.

Интересно, что такие металлы, как серебро и платина показали средние, но тоже неплохие результаты: от 24% до 36%. Но главное, что уже навевает на размышления: золото, без всяких дополнительных доходов в виде процентов и дивидендов вполне серьезно конкурирует с традиционным фаворитом по доходности – индексом акций, даже если учитывать полную доходность акций с выплаченными дивидендами. Индекс же акций без дивидендов и вовсе уступил золоту по доходности.

На этом этапе можно и закончить наше исследование и наш рейтинг. По крайней мере большинство «экспертов-блогеров» так и сделают. Но мне этого недостаточно. Ведь кроме доходности есть еще такое понятие, как риск. Я имею в виду рыночный риск, то есть риск неблагоприятного поведения цены актива, его падения после покупки инвестором. Да, риск инвестора не ограничивается только рыночным риском, есть еще риск инфраструктуры рынка, но мы здесь рассматриваем только рыночный риск.

Чем обычно измеряется рыночный риск на финансовом рынке? Можно вспомнить много разных умных слов и терминов: стандартное отклонение доходности, коэффициенты Шарпа и Сортино, и так далее. Поступим попроще. Есть понятный показатель риска, он называется «максимальная просадка» (maximum drawdown, MAX DD). Давайте взглянем на рис. 2.

Здесь изображен график цены золота на Мосбирже (инструмент GOLDRUBTOM) за последние 6 лет, начиная с 2018-го года. Видно, что на этом интервале наибольшее снижение цены произошло с 8000 руб/гр в начале марта 2022 г. до 2848 руб/гра в конце июня 2023 г. и составило 64,4%. Вот именно эта величина для любого выбранного периода времени называется максимальной просадкой актива (maximum draw down). Этот показатель может рассчитываться для любого временного интервала, но на больших периодах времени, измеряемых годами, обычно считают максимальные просадки внутри каждого года, а затем рассчитывают средний показатель на всем периоде. Но мы рассматриваем только 2023 год, в нашем случае максимальная просадка определяется как максимальное снижение стоимости рассматриваемых активов внутри 2023-го года.

Почему MAX DD можно считать мерой риска для инвестора? Потому, что именно на эту величину МАКСИМАЛЬНО снижались его активы в нашем случае за период 6 лет с 2018 по 2023 год. Это становится понятным, если предположить, что вы вложились в золото на максимуме, например, 10 марта 2022 г. по 8000 руб/гр. Вот тогда вы испытали бы, что такое MAX DD, в полной мере и, что называется, на своей шкуре. Такое же падение своих активов в прошлом году пережил любой инвестор, купивший золото на Мосбирже с начала 2018-го года до 10 марта 2022-го года.

Точно так же этот простой и всем понятный показатель рыночного риска можно рассчитать и для всех активов из нашего рейтинга, кроме, пожалуй, депозитов – у депозитов максимальную просадку рассчитать нельзя, т. к. депозит не имеет рыночной цены, что называется, нечему «просаживаться». Депозит, как говорится, или весь целый, или он сразу весь пропал)))…

Все максимальные просадки по рассматриваемым активам просчитаны и занесены в таблицу 1 - смотрим второй столбец слева. Синим цветом отмечены долларовые просадки по золоту и серебру - как мы помним, эти два долларовых актива идут у нас вне конкурса, так сказать, для справки. Из остальных наших «конкурсантов» на лучший инвестиционный актив стоит, прежде всего, отметить недвижимость: индекс как складской недвижимости, так и индекс жилой недвижимости Москлик показали наименьшую максимальную просадку по году: -1,81% и -1,13% соответственно.

Наибольшую максимальную просадку показали палладий (-35,4%), серебро (-18,80%) и платина (-18,33%). Ну с палладием уже и так все ясно - он выпал из рассмотрения ранее из-за отрицательной доходности. Возникает следующий вопрос: а что вообще делать с этими результатами по максимальной просадке? Признать, что победителями рейтинга 2023 являются индексы недвижимости с их микроскопическими максимальными просадками? Но вспомним про их крайне небольшую доходность в 10% - как быть с этим?

Как вы сами понимаете, дальнейший шаг нашего исследования уже просто напрашивается. Конечно, все в мире относительно, и измерять рискованность инвестиционного актива нужно относительно той доходности, которую этот актив дает. Именно так я и поступил – просто поделил доходности активов-конкурсантов на их максимальные просадки в 2023 году. В итоге я получил вполне простой и понятный показатель доходности актива относительно его рискованности - коэффициент «доходность/риск». Он представлен во втором справа столбце таблицы.

В чем практический смысл этого коэффициента? А в том, что актив интересен только тогда, когда его доходность превышает меру его риска. Ну скажем, какой смысл получить доходность по итогам года порядка 5%, при этом «пересидев» по году максимальную просадку по своему активу в -18,5%? Именно такой, кстати, результат дало серебро в долларах, коэффициент доход/риск у него всего 0,275. Хоть у нас серебро в долларах и проходит вне конкурса, но его результат по коэффициенту «доход/риск» весьма показателен. Какой смысл инвестору было вкладывать свои доллары в серебро в 2023 году, если рискуя снижением своих активов аж на 18,5%, он по итогам года заработал бы всего 5%? Ведь даже американские казначейские облигации дают не меньше.

Согласитесь, резонный вопрос и вполне оправданный довод. У палладия и индекса гособлигаций (без учета купонов) коэффициент «доход/риск» вообще отрицательный из-за отрицательной доходности (выделены в столбце красным цветом). Из активов же с положительной доходностью хуже всех выглядит по итогам года индекс полной доходности гособлигаций, даже с учетом полученных купонов. Его показатель «доход/риск» всего 0,12. Лидерами же рейтинга по коэффициенту доход/риск являются индекс Мосбиржи полной доходности акций (коэффициент «доход/риск» 6,82) и индекс московской жилой недвижимости Москлик ( коэффициент «доход/риск» 9,39). Вот и получается, что московская недвижимость, актив, далеко не блиставший по доходности в прошлом году, по соотношению «доход/риск» абсолютный лидер рейтинга.

А что же расчетные золотые фьючерсы на Мосбирже, которые были одним из лидеров по доходности? Коэффициент «доход/риск» по ним также весьма неплох, хотя и не самый высокий в рейтинге: 4,17. Коэффициенты «доход/риск» по этим трем лидерам, выделены в столбце жирным зеленым щрифтом.

Вроде бы на этом уж точно можно и закончить это долгое и нудное исследование и подвести итог рейтинга. Но опять же, это было бы преждевременно. Дело в том, что мы совсем забыли о таком показателе, как инфляция. А ведь он зачем-то включен в таблицу. А включил я его затем, чтобы просчитать доходности активов уже с учетом фактической инфляции в России по итогам 2023-го года. Сделал я это очень просто - из номинальной доходности, рассчитанной ранее, вычел годовую инфляцию 7,42%. Итог этих расчетов представлен в крайнем правом столбце таблицы.

Каковы же результаты нашего рейтинга по этому показателю? Ну во-первых, отсеялись еще два актива: гособлигации с учетом купонных платежей и депозиты. Их реальные доходности, с поправкой на инфляцию - отрицательные, они отмечены в столбце красным шрифтом. Из оставшихся активов наибольшую реальную доходность (то есть с учетом инфляции) дают уже знакомые нам лидеры: расчетные фьючерсы на золото на Мосбирже (с пересчетом в рубли) – реальная доходность 43,6% и индекс полной доходности акций Мосбиржи (с учетом выплаченных дивидендов) – реальная доходность 46,4% годовых.

Эти два инструмента лидируют с большим отрывом, их реальные доходности отмечены в крайнем правом столбце жирным зеленым цветом. Вот это и есть конечный результат исследования, правильный и окончательный рейтинг доходности инвестиционных активов в России в 2023-м году. Причем, согласитесь, результат необычный и неожиданный. Золото, актив по которому никто и никогда (ну или почти никогда) не платит никаких процентных доходов, купонов, дивидендов, дало такой же почти результат, как самый пожалуй рискованный актив – российские акции. Причем, акциям удалось немного опередить золото ТОЛЬКО и именно за счет дивидендов – если их не учитывать, то золото – вообще абсолютный лидер рейтинга.

Как могло так получиться, спросите? Точно на этот вопрос никто вам не ответит, поверьте. Что бы вам задним числом не объясняли аналитики и прогнозисты разного рода, это всего лишь либо игры в угадайку, либо попытки задним числом «натянуть» на результаты свои версии. Как, когда и почему движутся рынки, поверьте, не знает НИКТО.

Конечно, можно в целом указать на те причины, которые привели к такому результату . Дело в том, что не только в России, но и вообще в мире , прошлый год был исключительно благоприятным для золота. Во-первых, при сохраняющейся до сих пор по всему миру высокой инфляции (и в первую очередь в США), политика взвинчивания процентных ставок зашла в тупик – и во втором полугодии рынки поняли, что ставки расти дальше уже не будут. А высокая инфляция в США при нерастущих ставках – это серьезный негатив для американского доллара. А поскольку доллар США и золото – смертельные враги и прямые конкуренты за деньги инвесторов, то такая макроэкономическая ситуация – просто таки необходимый коктейль для роста золота.

Плюс добавьте к макроэкономике еще и геополитику – начало войны Израиль-Хамас осенью прошлого года. А в России ко всему прочему добавилось еще и серьезное падение рубля к доллару США, а мы знаем, что все рублевые цены на золото в России есть пересчет долларовой цены в рубли по рыночному курсу рубля к доллару США. А доллар США и сам по себе неплохо вырос по отношению к рублю, что видно из той же таблицы на экране.

Вот и получилось, что инвесторы в золото в России «поймали» как рост золота как такового в долларах (опять же, смотрим таблицу на экране ), так и рост доллара. Совсем неплохо. Но к чему все эти рассуждения задним числом? Повторюсь, объяснить задним числом можно все. Вопрос в другом: а насколько такой результат вообще характерен для золота?

Посмотрим теперь другую таблицу. Здесь показаны номинальная доходность и риск практически по тому же списку российских активов, но результат уже за 22 года: с 2000 по 2022 включительно. В качестве меры рыночного риска взят классический показатель: стандартное отклонение доходности. Отличие еще и в том, что индекс акций Мосбиржи взят без учета дивидендных платежей. Но суть не в этом: на длительных интервалах в России золото ведет себя достойно и дает очень неплохой результат по соотношению «доход/риск»: доходность в среднем 13,2 % в год при риске 20%.

Это даже лучше, чем жилье в Москве (среднегодовая доходность 12% при риске 19%) и намного лучше, чем индекс российских акций Мосбиржи (среднегодовая доходность 12,2% при риске аж в 40%). Историческая статистика говорит о том, что результат прошлого года не так уж и уникален для золота в России. Вообще, эти результаты заставляют задуматься, прежде всего долгосрочных инвесторов в российские акции. Действительно, в чем смысл долгосрочных инвестиций в акции РФ, если такой консервативный актив, как золото, дало даже чуть лучший результат при гораздо меньшем риске? Разве что ради дивидендов…

Пора делать вывод, и он такой:

Лидеры - 2023 :

- формальный, по показателям – российские акции, но ТОЛЬКО с учетом дивидендов;

- неформальный, реальный лидер – золото, причем в самой что ни на есть его бумажной форме, в виде расчетных фьючерсов на Мосбирже.

Кстати, другие виды инвестиций в золото повели себя не сильно хуже. Вы спросите: а что же дальше? Каков прогноз на этот год, традиционно вместе с подведением итогов принято и делать прогнозы. О моем отношении к прогнозам я уже говорил: все прогнозы, всегда - игра в угадайку, предсказать поведение рынков практически невозможно. Но и традициям изменять не стоит. Поэтому в ближайшее время мы с вами обсудим на нашем канале, что же будет с золотом в этом году. А может, и до российских акций доберемся и поймем, насколько дивиденды способны изменить результат вложений в них.

Всем добра и удачных инвестиций!

Дзарасов Алан